Contribuições Sociais e Regime Constitucional

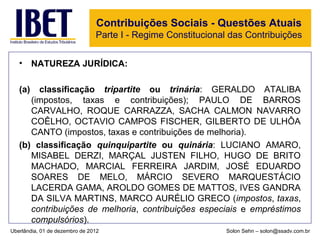

- 1. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • NATUREZA JURÍDICA: (a) classificação tripartite ou trinária: GERALDO ATALIBA (impostos, taxas e contribuições); PAULO DE BARROS CARVALHO, ROQUE CARRAZZA, SACHA CALMON NAVARRO COÊLHO, OCTAVIO CAMPOS FISCHER, GILBERTO DE ULHÔA CANTO (impostos, taxas e contribuições de melhoria). (b) classificação quinquipartite ou quinária: LUCIANO AMARO, MISABEL DERZI, MARÇAL JUSTEN FILHO, HUGO DE BRITO MACHADO, MARCIAL FERREIRA JARDIM, JOSÉ EDUARDO SOARES DE MELO, MÁRCIO SEVERO MARQUESTÁCIO LACERDA GAMA, AROLDO GOMES DE MATTOS, IVES GANDRA DA SILVA MARTINS, MARCO AURÉLIO GRECO (impostos, taxas, contribuições de melhoria, contribuições especiais e empréstimos compulsórios). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 2. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • TABELA DE INDIVIDUALIZAÇÃO (Márcio Severo Marques): Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 3. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • JURISPRUDÊNCIA DO SUPREMO TRIBUNAL FEDERAL: • “As diversas espécies tributárias, determinadas pela hipótese de incidência ou pelo fato gerador da respectiva obrigação (CTN, art. 49), são as seguintes: a) os impostos (C.F., arts. 145, 1, 153, 154, 155 e 156); b) as taxas (C.F., art. 145, II); c) as contribuições, que podem ser assim classificadas: c.1. de melhoria (C.F., art., 145, III); c.2. parafiscais (C.F., art. 149), que são: c.2.l. sociais, c.2.1,1. de seguridade social (C.F., art. 195, 1, II, III), C.2.l.2. outras de seguridade social (C.F., art. 195, parág. 4.º), c.2.1.3. sociais gerais (o FGTS, o salário-educação, C.F., art. 212, parág. 5.º, contribuições para o SESI, SENAI, SENAC, C.F., art. 240); c.3. especiais: c.3.1. de intervenção no domínio econômico (C.F., art., 149) e c.3.2. corporativas (C.F., art. 149). Constituem, ainda, espécie tributária: d) os empréstimos compulsórios (C.F., art., 148). [...] O citado artigo 149 institui três tipos de contribuições: a) contribuições sociais, b) de intervenção, c) corporativas. As primeiras, as contribuições sociais, desdobram-se, por sua vez, em a.1) contribuições de seguridade social, a.2) outras de seguridade social e a.3) contribuições sociais gerais.” (RE 138.284-8 / CE. T. Pleno. Rel. Min. Carlos Velloso. D.J. 28.08.92). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 4. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • AVALIAÇÃO CRÍTICA: Pressupostos lógicos da divisão do gênero em espécies: leis da divisão lógica de Gredt ou regras da divisão (Susan Estebbing): (a) A divisão deve ser intrínseca: a distinção deve ser feita no interior e não no exterior do gênero; (b) A diferença deve ser exclusiva e exaustiva: os dois membros da divisão devem se excluir, sem sobreposição; (c) Em cada divisão não se pode mudar o fundamento Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 5. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • ESPÉCIES DE CONTRIBUIÇÕES (Paulo de Barros Carvalho): (a) contribuições sociais (gerais e da seguridade social); (b) contribuições de intervenção no domínio econômico; (b.1) deve existir um campo em que caiba intervenção; • domínio econômico: “o plano da linguagem social, consistente no conjunto de atividades de produção, circulação de riqueza e prestação de serviços” (Tácio Lacerda Gama) – livre iniciativa; (b.2) deve se circunscrever ao setor/área/atividade objeto da intervenção, o que se aplica à própria sujeição passiva do tributo; Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 6. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições contribuições de intervenção no domínio econômico - continuação... (b.3) finalidade: não é instrumento de intervenção; deve apresentar finalidade de custeio de atividade de intervenção do domínio econômico, observado o art. 170 da CF; •formas de intervenção (Eros Roberto Grau): (i) por absorção ou participação: como agente econômico, assumindo o controle dos meios de produção/troca; ou apenas de parcela deles; (ii) por direção: pressão sobre a economia, estabelecendo normas de comportamento; e (iii) por indução: manipulação dos instrumentos de intervenção com observância das regras de funcionamento do mercado. (b.4) limitação temporal? Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 7. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições (c) contribuições no interesse de categorias profissionais ou econômicas; (d) Cosip (art. 149-A): Municípios e Distrito Federal: (e) Contribuição (Estadual/Municipal/DF) para o custeio de regime próprio de previdência de servidores públicos (art. 149, § 1º). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 8. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • DESTINATÁRIO CONSTITUCIONAL DO TRIBUTO: (a) Teoria trinaria: referibilidade mediata: “a retribuição do Estado a determinados grupos sociais (na taxa a retribuição é individual) constitui a causa e ao mesmo tempo a finalidade em razão das quais são instituídas e cobradas as contribuições.” (Sacha Calmon Navarro Coelho). Por isso, somente estes – nunca terceiros estranhos a este contexto – é que poderão ser obrigados a suportar tais contribuições. (Roque Antônio Carrazza). (a) Teoria quinária: não é uniforme quanto a tal exigência. Em geral, exige-se o requisito em se tratando das CIDEs, porque a intervenção no domínio econômico que legitima a instituição do tributo deve ser sempre setorizada. “O ‘benefício especial’ presente nas contribuições especiais não é imprescindível com relação aos sujeitos passivos das contribuições interventivas, podendo dar-se até mesmo o inverso.” (Etevão Horvath) Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 9. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • DESTINO DO PRODUTO DA ARRECADAÇÃO: - STF - RE 164.733/SP: “[...] é da essência do regime jurídico específico da contribuição para a seguridade social a sua destinação constitucional” (Rel. Min. Moreira Alves: RTJ 143/691). - Tredestinação do produto da arrecadação e direito de não pagar o tributo: AGRRE 236.401-9/SP. Rel. Min. Carlos Velloso. DJ 05.02.99: “... a destinação do tributo diz com a legitimidade deste e, por isso, não ocorrendo a destinação constitucional do mesmo, surge para o contribuinte o direito de não pagá-lo.” - DRU. Art. 76-Adct (EC 27/2000): Desvinculação de 20% da receita. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 10. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • “PARAFISCALIDADE NECESSÁRIA”: - Questionamentos: Lei Federal n.º 8.212/1991, art. 33. A ausência de parafiscalidade na Cofins. Lei Complementar n° 70/1991 (art. 10). LF 11.457, de 16.3.2007. Criação da Secretaria da Receita Federal do Brasil (“Super Receita”). - STF - ADC 01/DF. Rel. Min. Sepúlveda Pertence: é “irrelevante a circunstância de a cobrança e fiscalização da contribuição social serem realizadas pelos agentes encarregados do Imposto de Renda [...]” Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 11. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • PRINCÍPIOS E IMUNIDADES TRIBUTÁRIAS APLICÁVEIS: (a) Imunidade das receitas de exportação (art. 149, § 2.º, I – EC 33/2001) - CSLL: STF - AC 1738 (favorável à aplicação); RE 564413/SC (desfavorável); - Cofins nas operações de “back to back”: RF: SC 323/ 2008: “não caracteriza operação de exportação e, por conseguinte, não está abrangida pela não-incidência da Cofins prevista no art. 6º da Lei n. 10.833, de 2003”; - Contribuição da Agroindústria (L 8.212/91, art. 22A): 2,85%: 2,5% (Seguridade Social) + 0,1% (ap. especial e RAT) + 0,25% (Senar). IN nº 68/2002 (reconhecimento da aplicação). Imunidade e "parcela" do Senar: Nota Cosit nº 312, de 17 de setembro de 2007 (não-aplicação da imunidade); Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 12. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições Princípios e imunidades tributárias aplicáveis – continuação... (b) Imunidade recíproca (CF, art. 150, VI, “a”): STF, Ação Cível Originária n. 471/PR (constitucionalidade da contribuição ao PIS/Pasep) (c) Anterioridade nonagesimal (CF, art. 195, § 6º) (d) Princípio da capacidade contributiva X princípio do benefício Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 13. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • RESERVA DE LEI COMPLEMENTAR: (a) Instituição de contribuições: CF, art. 195, § 4.º: criação de novas fontes de custeio da seguridade social. STF - RE 138.284-8/CE. - Outros pressupostos (impossibilidade de superposição de incidências): art. 154, I, da CF: STF (RE 228.321-0/RS. Min. Carlos Velloso. 01/10/1998): “As contribuições, criadas na forma do § 4.º, do art. 195, da CF, não devem ter, isto sim, fato gerador e base de cálculo próprios das contribuições já existentes.” No mesmo sentido, cf.: STF, RE 146.733/SP. Rel. Min. Moreira Alves. 29/02/1992. (b) Possibilidade de instituição de regras especiais de prescrição e de decadência: STF - Súmula V. nº 08 (“São inconstitucionais o parágrafo único do artigo 5º do Decreto-Lei nº 1.569/1977 e os artigos 45 e 46 da Lei nº 8.212/1991, que tratam de prescrição e decadência de crédito tributário”) Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 14. Contribuições Sociais - Questões Atuais Parte I - Regime Constitucional das Contribuições • CONTRIBUIÇÕES E MEDIDA PROVISÓRIA: (a) STF. Paralelismo com o DL, cf.: RE 146.733; (b)Após a EC 32: art. 68, § 1.º: matérias (i) reservadas à lei complementar; e (ii) já disciplinada em projeto de lei aprovado pelo Congresso Nacional e pendente de sanção ou veto do Presidente da República (art. 62, § 1.º); (ii) na regulamentação de artigo da Constituição com redação alterada entre 01/01/1995 e 11/09/2001. - EC 20, de 15 de dezembro de 1998; Art. 195 da CF: “A MP n. 135/2003, convertida posteriormente na Lei n. 10.833/03, não contraria o art. 246 da Carta Magna, uma vez que não promoveu a regulamentação de norma da Constituição alterada por Emenda Constitucional.” (TRF-5.ª Região. 3.ª T. AC 200883020013382. Des. Fed. Augustino Chaves. DJE 22/10/2009, p. 598). No mesmo sentido, cf: TRF-4.ª Região. 2.ª T. AC 2003.71.00.056938-5. Rel. Des. Fed. Vânia Hack de Almeida, DE 15/10/2008. - Lei de conversão e a convalidação de vícios originários Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 15. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • MULTIPLICIDADE DE REGIMES DE INCIDÊNCIA: - Regime cumulativo; - Regime não-cumulativo; - Incidência monofásica (alíquotas concentradas); - PIS/Pasep e Cofins incidentes na importação; - PIS/Pasep incidente sobre a folha de salários; - PIS/Pasep incidente sobre receitas e transferências de pessoas jurídicas de direito público. • CONSTITUCIONALIDADE: - Princípio da isonomia; CF, art. 195, §§ 9º e 12; - Entendimento majoritário pela constitucionalidade. Cf.: TRF-4ª R. 2.ª T. AC 2003.71.00.056938-5. Rel. Des. Fed. Vânia Hack de Almeida. DE 15/10/2008. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 16. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • PIS/PASEP E COFINS - REGIME CUMULATIVO: - Aplicabilidade: Lei nº 10.833/2003 (art. 10) - Regra-matriz de incidência tributária: - Hipótese: LC 70/1991. Lei nº 9.718/1998 (art. 3º, § 1º). STF, RE 346.084/PR. Revogação pela Lei nº 11.941/2009. RE 585.235/RS (repercussão geral - art. 62-A RI-Carf). Reserva de lei complementar (CF, art. 195, § 4.º). STF, RE 138.284-8/CE. - Critério material: Auferir: regime de caixa e regime de competência; o problema das receitas auferidas e não-recebidas; MP n. 2.158-35 (art. 20); Faturamento: receita bruta da venda de mercadorias e/ou serviços. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 17. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Critério material – continuação... -Mercadoria: é bem móvel adquirido por comerciante para fins de revenda lucrativa, o que afasta de seu âmbito conceitual todos os bens destinados ao consumo pessoal do adquirente (a compra feita para uso pessoal, aliás, é a própria antítese do contrato de compra e venda mercantil) -Serviço: “prestação de utilidade (material ou não) de qualquer natureza, efetuada sob regime de Direito Privado mas não sob o regime trabalhista, qualificável juridicamente como execução de obrigação de fazer, decorrente de um contrato bilateral” (MARÇAL JUSTEN FILHO); -Crítica às propostas de (i) desmembramento do critério material e (ii) à identificação do conceito de faturamento com o de receita bruta operacional. Ministro Cezar Peluso. RE n. 400.479/RJ; Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 18. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins - Critério espacial: todo território nacional. - Critério temporal: primeiro dia do mês seguinte. (b) Consequente: - Critério pessoal: ativo (União); passivo (LC 70/91, art. 1.º: pessoas jurídicas em geral e as que a ela sejam equiparadas pela legislação do IR); - Critério quantitativo: alíquota (3%-Cofins;0,65%-PIS); base de cálculo (o total da receita bruta auferida no mês, excluído o IPI, Icms-ST, vendas canceladas e devolvidas, descontos incondicionais, receita da transferência de Icms acumulado em exportação, entre outras do art. 3º, § 2º L 9.718/1998). • Ver questões polêmicas no item relativos à Cofins não-cumulativa Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 19. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • PIS/PASEP E COFINS - REGIME NÃO-CUMULATIVO: - Aplicabilidade: Lei nº 10.833/2003 (art. 10) - Regra-matriz de incidência tributária: (a) Hipótese: - Critério material: Auferir + receita bruta Auferir: regime de caixa e regime de competência; • Receitas auferidas e não-recebidas: Admite a incidência, porque o risco da atividade econômica é do contribuinte, que não pode repassá-lo ao Estado (STJ. 2.ª T. REsp 953.011/PR - DJ 08/10/2007; 1.ª T. AgRg no REsp 987.299/RS. DJe 29/10/2008; STJ. 1.ª T. REsp 1.029.434/CE. DJe 18/06/2008); STF - RE 586482/RS. • Nosso entendimento: Aplicabilidade do princípio da capacidade contributiva. Incidência, porém, com direito a posterior restituição, presentes os critérios do “registro de perda no recebimento de créditos” (RIR, art. 340). Inviabilidade de aplicação, por analogia, da hipótese de exclusão do art. 1º, § 3º, V, “a”, da Lei n. 10.833/2003 (vendas canceladas). Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 20. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Critério material – continuação... Conceito de Receita Bruta: - Lei nº 10.833/2003: “Art. 1.º [...] § 1.º Para efeito do disposto neste artigo, o total das receitas compreende a receita bruta da venda de bens e serviços nas operações em conta própria ou alheia e todas as demais receitas auferidas pela pessoa jurídica.” - Conceito jurídico: “acréscimo patrimonial líquido, isoladamente considerado, sem reservas ou condicionamentos, decorrente de qualquer fato ou negócio jurídico” (Solon Sehn); - Características: i. acréscimo patrimonial; não é sinônimo de ingresso de caixa ii.“mensuração instantânea” (“isolada em cada evento”), abstraindo-se custos e periodicidade (Minatel); iii.abrange os atos extintivos de dívidas (remissão), desde que não impliquem a assunção de outra obrigação ou a perda de um direito de crédito. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 21. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Critério material – continuação... •Não constituem receita: os ingressos de caixa sem repercussão patrimonial; as indenizações; os reembolsos; as cauções e os depósitos, os empréstimos, bem como todas as demais somas escrituradas sob reserva de serem restituídas ou pagas a terceiro. •Precedente Carf: “A noção de receita bruta, por sua vez, não se confunde com a noção neutra de ingresso de caixa, porque, consoante destacado em estudo sobre o tema, pressupõe, para sua caracterização, a ocorrência de um “ato, fato ou negócio jurídico apto a gerar alteração positiva do patrimônio líquido da pessoa jurídica que a aufere, sem reservas, condicionamentos ou correspondências no passivo” (Carf. S3. TE2. Acórdão nº 3802-00.495, de 01/07/2011). Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 22. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins - Critério espacial: todo território nacional. - Critério temporal: primeiro dia do mês seguinte. (b) Consequente: - Critério pessoal: ativo (União); passivo (pessoas jurídicas); • Critério quantitativo: alíquota (7,6%-Cofins; Decreto n.º 5.164/04: Alíquota zero para receitas financeiras, salvo juros sobre capital próprio e as decorrentes de operações de hedge; 1,65-PIS); base de cálculo (art. 1º, 3º): • O valor da receita bruta mensal, excluídas as receitas: (a) isentas ou não alcançadas pela incidência da contribuição ou sujeitas à alíquota zero; (b) não-operacionais, decorrentes da venda de ativo permanente; (c) auferidas pela pessoa jurídica revendedora, na revenda de mercadorias em relação às quais a contribuição seja exigida da empresa vendedora, na condição de substituta tributária; (d) referentes a vendas canceladas e aos descontos incondicionais concedidos; (e) reversões de provisões e recuperações de créditos baixados como perda que não representem ingresso de novas receitas, o resultado positivo da avaliação de investimentos pelo valor do patrimônio líquido e os lucros e dividendos derivados de investimentos avaliados pelo custo de aquisição que tenham sido computados como receita. (f) decorrentes de transferência onerosa a outros contribuintes de créditos de ICMS originados de operações de exportação. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 23. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Critério material ( continuação) •Análise de situações específicas: •Indenizações e reembolsos: RF, SC das 1ª, 7ª e 9ª Regiões têm-se manifestado pela incidência do tributo; o CARF tem afastado em casos envolvendo o recebimento de indenizações de seguros (Acórdãos n.º 203- 10.047 e 201-78.014), admitindo-a, contudo, nas indenizações judiciais (Acórdão nº 203-10.529); •Valores destinados ao pagamento de salários e demais encargos trabalhistas recebidos por empresas prestadoras de trabalho temporário: STJ. REsp 958.292-RS, Rel. Min. Francisco Falcão, j. em 11/11/2008. No mesmo sentido, cf: REsp 954.719-SC, DJ 17/3/2008. Não confundir reembolso de despesa com reembolso de custos. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 24. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Critério material ( continuação) •Análise de situações específicas: •Receita de terceiros; STJ. Art. 3º, § 2º, da Lei n. 9.718/1998. Necessidade de regulamentação. Incidência do tributo. STJ. 1ª T. AgRg no REsp 708.619/SC. Carf; Não incidência roaming (Acórdão CSRF/02-02.218); •Receita de tributos (Icms, ISS): STF, RMS 14.503/SP. Rel. Min. Luiz Gallotti. DJU 24/8/1966. RE 240.785-MG e na ADC 18; Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 25. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • NÃO-CUMULATIVIDADE: - Hipóteses de creditamento: (Lei nº 10.833/2002, arts. 3 e ss.): - Bens adquiridos para revenda; - Bens e serviços, utilizados como insumo na prestação de serviços e na produção ou fabricação de bens ou produtos destinados à venda, inclusive combustíveis e lubrificantes; - Energia elétrica consumida nos estabelecimentos da pessoa jurídica; - Aluguéis de prédios, máquinas e equipamentos, pagos a pessoa jurídica, utilizados nas atividades da empresa; - Valor das contraprestações de operações de arrendamento mercantil de pessoa jurídica; - Máquinas, equipamentos e outros bens incorporados ao ativo imobilizado adquiridos para utilização na produção de bens destinados à venda, ou na prestação de serviços; - Edificações e benfeitorias em imóveis próprios ou de terceiros, utilizados nas atividades da empresa; Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 26. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • Questões polêmicas: não-cumulatividade – continuação... (a) Base de cálculo do crédito nos bens adquiridos para revenda: custo de aquisição do bem (art. 8º, § 3º, da IN SRF nº 404/2005): preço de compra + frete e do seguro até o estabelecimento do contribuinte + valor dos tributos incidentes na operação, inclusive a própria contribuição (excluído o IPI quando for possível a sua compensação em conta gráfica); (b) Conceito de insumo: IN-SRF n. 404/2004: I – utilizados na fabricação ou produção de bens destinados à venda: a) a matéria-prima, o produto intermediário, o material de embalagem e quaisquer outros bens que sofram alterações, tais como o desgaste, o dano ou a perda de propriedades físicas ou químicas, em função da ação diretamente exercida sobre o produto em fabricação, desde que não estejam incluídas no ativo imobilizado; Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 27. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • Questões polêmicas: não-cumulatividade – continuação... - Entendimento do Carf. Vertentes atuais: i. Pela aplicação da IN 404: Acórdão 203-12.469; ii. Interpretação-ampla: insumo como custo e despesas necessárias à atividade da empresa: “O conceito de insumo dentro da sistemática de apuração de créditos pela não cumulatividade de PIS e Cofins deve ser entendido como toda e qualquer custo ou despesa necessária à atividade da empresa, nos termos da legislação do IRPJ, não devendo ser utilizado o conceito trazido pela legislação do IPI, uma vez que a materialidade de tal tributo é distinta da materialidade das contribuições em apreço” (Acórdão 3202-00.226). iii. Posição intermediária: insumo como bem ou serviço inerente, essencial e necessário à realização/produção do bem ou serviço. Caso Frangosul - Processo 13053.000211/2006-72. Resp 155.483. Rel. Cons. Nanci Gama. Câmara Superior de Recursos Fiscais. Acórdão pendente de formalização. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 28. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins não-cumulatividade – continuação... •TRF-4ª Região: Apelação Cível nº 0029040-40.2008.404.7100/RS, Relator Desembargador Federal Joel Ilan Paciornik: “5. As Instruções Normativas SRF nº 247/2002 e 404/2004, que admitem apenas os serviços aplicados ou consumidos na produção ou fabricação do produto como insumos, não oferecem a melhor interpretação ao art. 3º, inciso II, das Leis nº 10.637/2002 e 10.833/2003. A concepção estrita de insumo não se coaduna com a base econômica de PIS e COFINS, cujo ciclo de formação não se limita à fabricação de um produto ou à execução de um serviço, abrangendo outros elementos necessários para a obtenção de receita com o produto ou o serviço. 6. O critério que se mostra consentâneo com a noção de receita é o adotado pela legislação do imposto de renda. Insumos, então, são os gastos que, ligados inseparavelmente aos elementos produtivos, proporcionam a existência do produto ou serviço, o seu funcionamento, a sua manutenção ou o seu aprimoramento. Sob essa ótica, o insumo pode integrar as etapas que resultam no produto ou serviço ou até mesmo as posteriores, desde que seja imprescindível para o funcionamento do fator de produção.” Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 29. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins não-cumulatividade – continuação… - STJ. REsp nº 1.246.317-MG: Rel. Min. Campbell Marques, acompanhado pelos Ministros Castro Meira e Humberto Martins, manifestou-se pela não aplicação do conceito de insumos da legislação do IPI. Atualmente, o processo aguarda voto de vista do Ministro Herman Benjamim. - Nossa posição: salvo nas hipóteses expressamente vedadas pela Lei n. 10.833/2003, o crédito de insumo deve ser calculado a partir do custo de produção da legislação do imposto de renda (DL 1.598/1977, art. 13, § 1º; Dec. 3.000/1999, arts. 290 e 291), abrangendo as matérias-primas e quaisquer outros bens, direitos ou serviços aplicados ou consumidos no processo de fabricação, diretos ou indiretos, independente de desgaste, dano ou perda de propriedades físico-químicas, desde que não incluídos no ativo imobilizado, na linha sustentada originariamente por Ricardo Mariz de Oliveira. - Lei nº 12.431/2011: Art. 10 altera das regras do crédito presumido de PIS/Pasep e Cofins na atividade agropecuária sobre aquisição de insumos (previsto no § 3º do art. 8º da Lei nº 10.925/2004): estabelece um novo conceito de insumo, que abrange todos os custos, despesas e encargos vinculados à receita auferida com a venda do produto tributado. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 30. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins não-cumulatividade – continuação... (d) Produtos isentos, não tributados e sujeitos à alíquota zero (§ 2º, art. 3º, da Lei nº 10.833/2003): Não há direito ao crédito na aquisição de bens ou de serviços não sujeitos ao pagamento da contribuição, mesmo quando a operação subsequente for tributada. No caso de isenção, o direito ao crédito é afastado apenas quando o bem adquirido for objeto de revenda ou utilizado como insumo em produtos ou serviços igualmente isentos, sujeitos à alíquota zero ou não tributados. - A expressão “não sujeitos ao pagamento da contribuição”: SRF - SC n. 19/2008, abrange a aquisição de insumos sujeitos à alíquota zero. Essa solução não parece a mais adequada, porque, a rigor, a alíquota zero constitui uma modalidade de isenção. (e) Creditamento por empresas submetidas à alíquota concentrada (“incidência monofásica”). Art. 3º, I, “b”, e § 2º, II, da Lei n. 10.833/2003. Direito ao crédito relativo aos custos, despesas e encargos vinculados à fabricação ou à importação dos bens sujeitos à alíquota concentrada. O mesmo se aplica ao contribuinte que adquire tais produtos para fins de revenda, salvo no que se refere exclusivamente à operação de compra, em face da vedação prevista no art. 3º, I, “b”. Os demais custos, despesas e encargos, ainda quando vinculados a receita da venda de bens submetidos à tributação concentrada, geram direito ao crédito. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 31. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins • PIS/PASEP E COFINS – IMPORTAÇÃO: - Regra-matriz de incidência tributária: (a) Hipótese: - Critério material (arts. 1.º, caput e § 1.º, e 3.º da Lei n.º 10.865/2004): (i) importar produtos estrangeiros; e (ii) pagar ou creditar valores a residente ou domiciliado em território estrangeiro (pessoa física ou jurídica), a título de contraprestação por serviços provenientes do exterior executados no Brasil ou cujo resultado aqui se verifique. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 32. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins critério material – continuação… •Importação: não se confunde com o mero ingresso físico de um bem no território nacional. Embora no passado já tenha tido esse sentido, atualmente, o ato de importar é caracterizado como a introdução de bens provenientes do exterior no mercado nacional, em caráter definitivo, para fins de uso, consumo, venda ou integração no processo produtivo; •Não é considerada importação: (a) a entrada de uma mercadoria em trânsito, com destino a outro país, ou a título transitório, como ocorre em relação ao produto enviado para reparo ou para exposição em uma feira de negócios; (b) o ingresso de pertences e a bagagem de pessoas físicas em visita ou de passagem no território nacional, inclusive os respectivos meios de locomoção (automóveis, embarcações ou aeronaves) – salvo se caracterizado, pela quantidade ou outra característica, intuito comercial. Uberlândia, 01 de dezembro de 2012 Solon Sehn– solon@ssadv.com.br

- 33. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins - Critério temporal (L. 10.865/2004, art. 4º): (a) na importação de bens: (i) na data do registro da DI (declaração de importação) de bens submetidos a despacho para consumo; (ii) no dia do lançamento do correspondente crédito tributário, quando se tratar de bens constantes de manifesto ou de outras declarações de efeito equivalente, cujo extravio ou avaria for apurado pela autoridade aduaneira; (iii) na data do vencimento do prazo de permanência dos bens em recinto alfandegado, se iniciado o respectivo despacho aduaneiro antes de aplicada a pena de perdimento, na situação prevista pelo art. 18 da Lei n.° 9.779/1999; (b) na importação de serviços, na data do pagamento, do crédito, da entrega, do emprego ou da remessa de valores. - Critério espacial: todo território nacional Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 34. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins (b) Consequente: -Critério pessoal: ativo (União); passivo (importador, contratante de serviços de residente ou domiciliado no exterior ou o beneficiário do serviço, na hipótese em que o contratante também seja residente ou domiciliado no exterior); -Critério quantitativo: alíquota (7,6%-Cofins;1,65%-PIS); base de cálculo (art. 7.º): (a) na importação de bens, o valor aduaneiro, assim entendido o valor que servir ou que serviria de base para o cálculo do imposto de importação, acrescido do valor ICMS incidente no desembaraço aduaneiro e do valor das próprias contribuições; ou (b) na importação de serviço, o valor pago, creditado, entregue, empregado ou remetido para o exterior, antes da retenção do imposto de renda, acrescido do ISS e do valor das próprias contribuições. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 35. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins - Importação. Base de cálculo. Valor Aduaneiro (CF, art. 149, § 2.º, III, “a”). •Dec. 92.930/1986. GATT (Acordo Geral sobre Tarifas e Comércio). Cláusula VII (2): preço normal do bem importado no mercado internacional posta no porto de chegada, acrescido dos custos de transporte e seguro (CIF). •LF 10.865/2004. Inclusão do ICMS, IPI e outros tributos. Cálculo “por dentro”. TRF-4.º R. AC 2004.72.05.0033141: “1. O valor aduaneiro não abrange o montante devido a título do próprio imposto sobre a importação e dos demais impostos eventualmente incidentes sobre a importação, como o IPI e o ICMS, tampouco o montante de novas contribuições. 2. A Lei 10.865/04 extrapolou o conceito constitucional de valor aduaneiro, definindo-o como se pudesse abranger, também, na importação de bens, o ICMS devido na importação e o montante das próprias contribuições.” (DE 14/06/2007). •STF. RE 559.607/SC. Repercussão geral (26/09/2007). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 36. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins MUITO OBRIGADO Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 37. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins QUESTÕES CONTROVERTIDAS - INCIDÊNCIA: Incidência na transposição de estoques - “autoconsumo”: “A pessoa jurídica, ao promover o consumo interno de um bem, não aufere receita bruta, o que afasta a incidência da contribuição. A operação configura mera transposição de estoques, que é caracterizada sempre que determinado produto, adquirido para revenda, tem a sua destinação alterada para fins de integração ao ativo fixo ou de uso e consumo do estabelecimento. Há apenas uma mudança da finalidade aquisitiva, gerando, se o contribuinte estiver sujeito ao regime não-cumulativo, a obrigação de estorno do crédito correspondente, desde que o autoconsumo também não autorize o creditamento.” (Carf. S3-TE2. Acórdão nº 3802-00.494). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 38. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas - incidência – continuação... Incidência no PIS/Cofins na recuperação de custos: constitui receita da pessoa jurídica (Carf. S3-TE2. Acórdão nº 3802-01.171, de 17/07/2012). IRPJ, Lei nº 9.430/1996, art. 53. - Comentários: i.STJ. Alguns acórdãos têm interpretado que a recomposição de custo não constitui receita (REsp 1.003.029/RS). Os julgados, porém, referem-se a ações ajuizadas em períodos anteriores à vigência do regime cumulativo, quando o conceito de receita bruta era tido por boa parte da jurisprudência como sinônimo de faturamento. Ver, por exemplo, o do REsp nº 807.130/SC: “a base de cálculo do PIS e da Cofins é o faturamento, que equivale à receita bruta, resultado da venda de bens e serviços pela empresa”. ii.Essa interpretação somente tem cabimento no tocante ao período anterior à vigência das Lei nº 10.637/2002 e nº 10.833/2003 ou para os contribuintes submetidos ao regime cumulativo, porque, em tais hipóteses, a cobrança da exação restringe-se ao faturamento. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 39. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas - incidência – continuação... Incidência sobre créditos presumidos de IPI e crédito presumido de Icms na importação: -Não-enquadramento no conceito de receita. Precedentes: TRF-5ª R., AGTR 118.940-PE: “[...] a recente jurisprudência do STJ vem se posicionando no sentido de que os créditos presumidos oriundos de incentivos fiscais não se caracterizam como receita, por não haver efetiva incorporação dos referidos créditos ao patrimônio da empresa.” -Contabilização como subvenção para investimentos. Reserva de capital. Decreto-Lei nº 1.598/1977, art. 38, § 2º. Lei nº 11.638/2007, revogação do art. 182, § 1º, “d”, da Lei nº 6.404/1976. Regime Tributário de Transição (RTT), Lei nº 11.941/2009. Aplicação ao Irpj, Csll, PIS/Pasep e Cofins (art. 21 da Lei nº 10.941/2009). Parecer Normativo CST nº 112/1978. Aplicação em capital de giro. Nota Explicativa da Instrução CVM nº 59/1986. Parecer José Bulhões Pedreira. Carf. Acórdão nº 107-08.739. “A subvenção para investimento (...), caracteriza-se em função de sua natureza - de uma transferência de capital sendo irrelevante a destinação do seu valor.” Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 40. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas - incidência – continuação... Hold back: ̧ “HOLD BACK. VENDA DE AUTOMÓVEIS. RESTITUICÃO. NÃO INCIDENCIA. REGIME DE ̂ ̧ ̧ TRIBUTACÃO CONCENTRADA. RECEITA DA REMUNERACÃO DO CAPITAL. INCIDENCIA. ̂ O hold back representa aumento artificial do preço de venda do veículo na fábrica, imposto pela montadora como forma de retenção de parcela do capital de giro do concessionário, mas que, ao final de um determinado período, é restituída com acréscimo de juros. No tocante os automóveis sujeitos ao regime de tributação concentrada (Lei nº 10.485/2002, Medidas Provisória nº 2.158-35/2001 e nº 1.991-15/2000), não há incidência sobre o valor principal restituído ao concessionário, que já foi tributado por ocasião da aquisição do veículo. Para os contribuintes sujeitos ao regime não-cumulativo, a contribuição somente pode ser exigida sobre o recebimento dos juros remuneratórios no período compreendido entre 01 de fevereiro e 02 de agosto de 2004, antes da vigência da alíquota zero prevista nos Decretos nº 5.164/2004 e nº 5.442/2005 e a após a Lei nº 10.833/2003. Inconstitucionalidade da tributação das receitas financeiras, com fundamento no art. 3º, §1º, da Lei nº 9.718/1998. Entendimento do STF no RE nº 346.084/PR reafirmado no RE nº 585.235/RG, decidido em regime de repercussão geral (CPC, art. 543-B). Aplicação do art. 62-A do Regimento Interno do Carf.” (Carf. S3-TE2. Acórdão nº 3802-00.494, de 01/07/2011). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 41. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins QUESTÕES CONTROVERTIDAS - NÃO CUMULATIVIDADE: Contabilização do crédito. Implicações Irpj-Csll: -Ato Declaratório Interpretativo n.º 3/2007; Interpretação Técnica do IBRACON nº 01/2004: contabilização como redução de custo, o que pode implicar uma perda de cerca de 35%; contabilização como subvenção para investimentos (Decreto- Lei n.º 1.598, de 1977, art. 38, §2º); Parecer Normativo CST n. 112/1978; Precedente do Carf (ICMS): Acórdão n. 107-08.739; “Insumos” de venda. Publicidade e propaganda: - “TRIBUTÁRIO. CONTRIBUIÇÃO. PIS. CRÉDITO. GASTOS COM PUBLICIDADE. Não é possível o creditamento de PIS sobre gastos com publicidade, já que não guardam relação direta com a produção”. (2ª Câmara, Processo Administrativo nº 11065.002121/2004-90, Relator Luciano Lopes de Almeida Moraes, Data da Sessão: 28/02/2012). Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 42. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas – não cumulatividade – continuação... Crédito de armazenagem e frete: Previsão legal: Art. 3º [...] IX - armazenagem de mercadoria e frete na operação de venda, nos casos dos incisos I e II, quando o ônus for suportado pelo vendedor. Frete entre na transferência das mercadorias entre estabelecimento da mesma empresa: não admitido, cf. Solução de Divergência Cosit nº 11, de 27 de setembro de 2007; Frete na aquisição de insumos: “O frete pago na aquisição dos insumos é considerado como parte do custo daqueles, integrando o cálculo do crédito da Cofins não-cumulativa” (SC Disit 08 nº 169/2006); Despesas com entregas de mercadoria via correio: serviços postais, não admite o crédito, cf. SC Disit/10ª RF n. 131/2005. Orientação afastada na SC Disit/9ª RF n. 40/2009: Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 43. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas – não cumulatividade – continuação... Crédito. Vale-transporte, vale-refeição ou alimentação, fardamento ou uniforme Previsão legal: Art. 3º, X, da Lei n. 10.833/2003, na redação decorrente da Lei n. 11.898/2009: autoriza o creditamento para pessoa jurídica prestadora de serviços de limpeza, conservação e manutenção; Aplicação em outros segmentos, desde que configure insumo: possível analogia ao caso Frangosul, que envolvida o crédito de uniforme. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br

- 44. Contribuições Sociais - Questões Atuais Parte II – Contribuições ao PIS/Pasep e Cofins Questões controvertidas – não cumulatividade – continuação... - SOLUÇÃO DE CONSULTA Nº 364 de 25 de Setembro de 2012 EMENTA: COFINS-IMPORTAÇÃO. CRÉDITO. ALÍQUOTA. Na apuração dos créditos da Cofins-Importação, relativamente aos bens adquiridos para revenda relacionados no §21 do art. 8º da Lei nº 10.865, de 2004, deverá ser utilizada a alíquota de 7,6%, sem o acréscimo estabelecido nesse dispositivo, que deverá ser aplicado apenas para cálculo do tributo. - Despesas de desembaraço aduaneiro. Entendimento inicial admitindo o crédito (SC nº 93/2006; SC nº 146/2010). Posição atual: Solução de Divergência nº 07/2012. Ato Declaratório Interpretativo nº 04: “Os gastos com desembaraço aduaneiro na importação de mercadorias não geram direito ao desconto de créditos...”. De acordo com essa interpretação, somente há direito ao crédito no tocante aos gastos com desembaraço aduaneiro incluídos na base de cálculo das contribuições. Uberlândia, 01 de dezembro de 2012 Solon Sehn – solon@ssadv.com.br