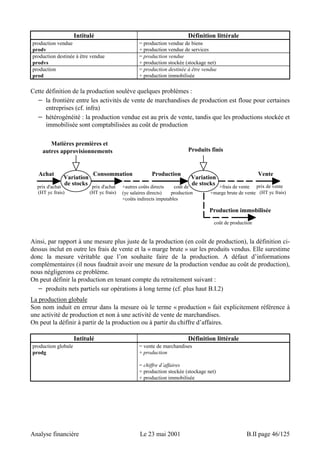

Le document présente une méthodologie d'analyse financière écrite par Guillaume Mordant, qui aborde les techniques et outils nécessaires pour évaluer la performance financière et économique des entreprises. Il détaille les éléments comptables, les méthodes de valorisation, et les ratios financiers tout en soulignant la diversité des analyses nécessaires selon les utilisateurs. Les différentes parties du document comprennent des rappels de comptabilité, les outils de l'analyse financière et des approches thématiques spécifiques.

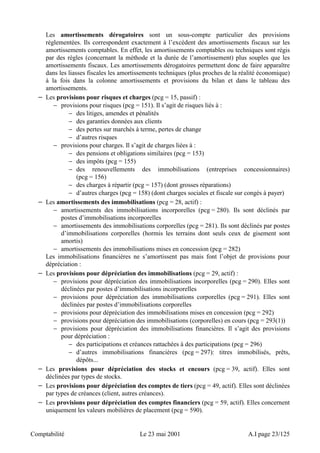

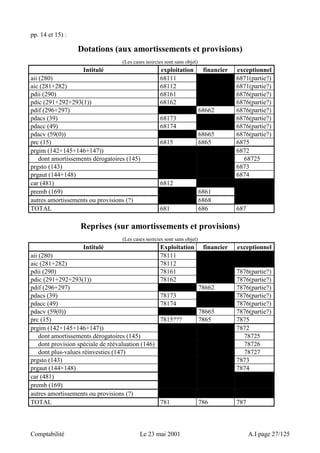

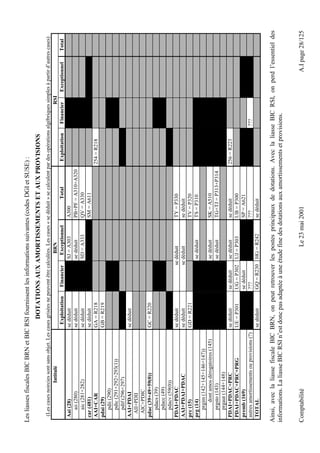

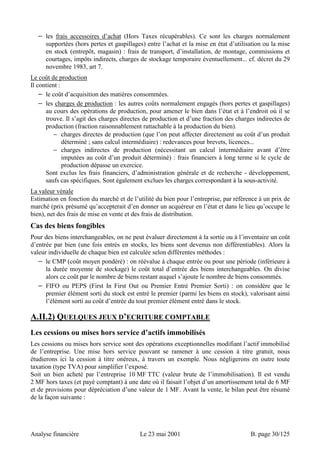

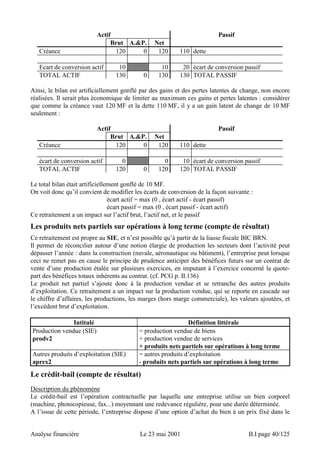

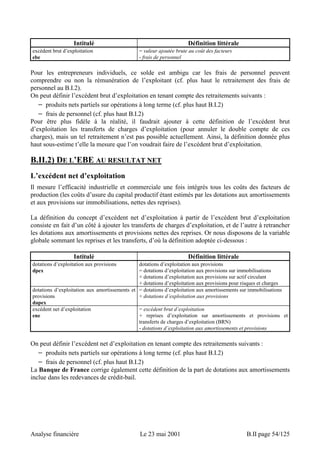

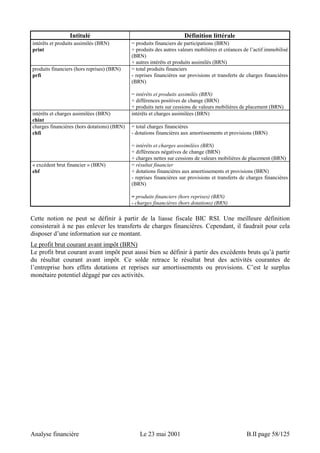

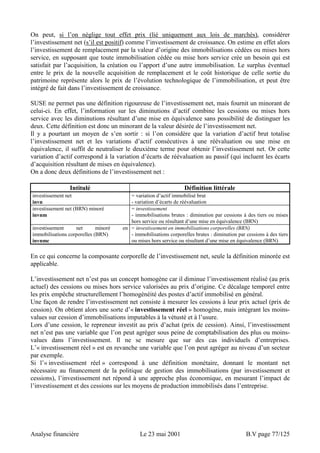

![On distingue trois types de transferts de charges selon que l’opération de transfert concerne une

charge d’exploitation, financière, ou exceptionnelle.

Calcul des transferts de charges

Seule la liasse fiscale BIC BRN fournit une information sur ces transferts de charges (cf. le tableau

plus haut) : le compte de résultat fournit la somme des reprises et des transferts de charges. Par les

tableaux de l’annexe, on peut calculer les reprises, donc on peut en déduire le montant des transferts

de charges. Cela suppose que les tableaux d’immobilisations, d’amortissements et de provisions

soient bien renseignés.

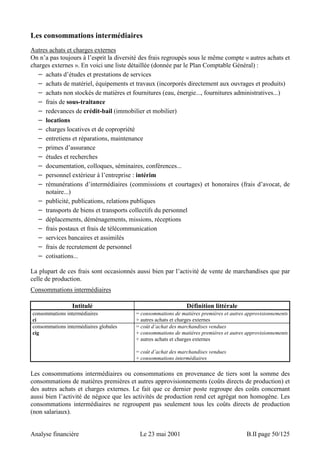

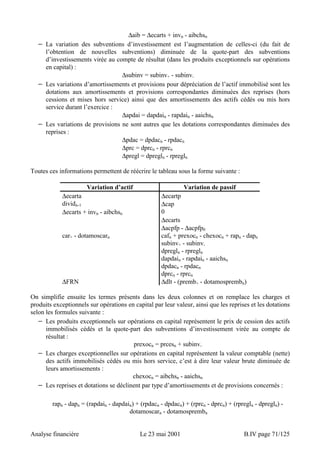

On calcule les reprises en plusieurs étapes :

− les reprises sont la somme des reprises sur provisions (variable UC = P200 du tableau des

provisions) et les reprises sur amortissements.

− Ces dernières sont calculées en retranchant de la variable « total des diminutions

d’amortissements : amortissements afférents aux éléments sortis de l’actif et reprises » du

tableau des amortissements (PC + PG + QW = A210 + A220 + A230 = A200), le montant des

amortissements des éléments sortis de l’actif de l’entreprise.

− Ce montant d’amortissements n’est autre que la différence entre la valeur brute et la valeur

nette des éléments sortis de l’actif de l’entreprise. La valeur brute est la variable « total des

diminutions par cessions à des tiers ou mises hors service ou résultant d’une mise en

équivalence » du tableau des immobilisations (LT + LV + NG + NJ = I142 + I143 + I140 +

I141 = I149). La valeur nette n’est autre que le montant inscrit en « charges exceptionnelles sur

opérations en capital » du compte de résultat (HF = R241)

Pour résumer, on a les formules :

[ ]

[ ]

tc FP GM HC reprises

= + + −

tc = R 314 + R 333 + R 342

−

reprises

où les reprises s’expriment ainsi :

( ) [( ) ]

( ) [( ) ]

reprises = UC + PC + PG + QW − LT + LV + NG + NJ −

HF

reprises = P + A + A + A − I + I + I + I −

R

200 210 220 230 142 143 140 141 241

reprises = P 200 + A 200 − [ I 149 −

R

241

] Minorant des transferts de charges d’exploitation

D’autre part, on dispose d’un minorant pour les transferts de charges d’exploitation. En effet, ceux-ci

incluent le montant venant augmenter les charges à répartir (celles-ci sont augmentées en passant

par les transferts de charges d’exploitation).

Le tableau des amortissements de la liasse fiscale BIC BRN fournit l’information « dotation de

l’exercice aux amortissements des charges à répartir sur plusieurs exercices » (variable SM = A611).

Si l’on dispose d’une variation de ces charges (montant l’année n moins le montant l’année n-1 de

la variable CL = B104), l’augmentation s’exprime comme la somme de la variation et de la dotation

aux amortissements (diminution) :

augmentation

Δ

CL +

SM

Δ B 104 +

A

611

=

Si une telle information est cohérente (la dotation doit être inférieure aux dotations d’exploitation

aux amortissements sur immobilisations GA = R218), on peut dire que les transferts de charges

d’exploitation vérifient :

Comptabilité Le 23 mai 2001 A.I page 31/125](https://image.slidesharecdn.com/e9907-141106025749-conversion-gate02/85/E9907-23-320.jpg)

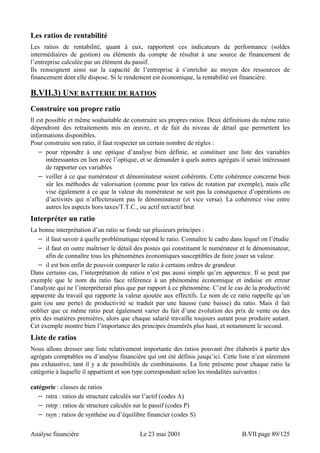

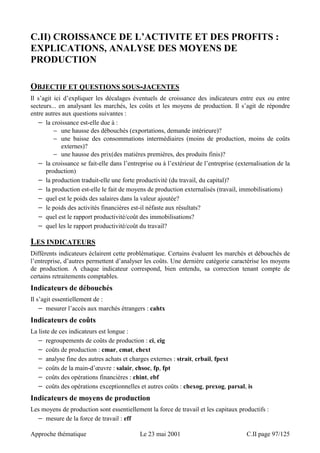

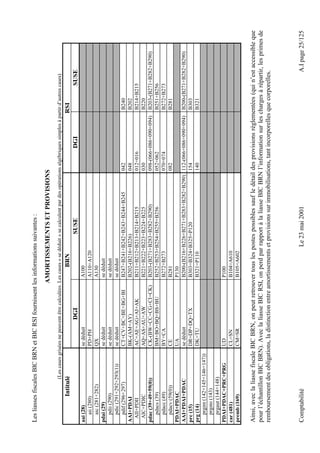

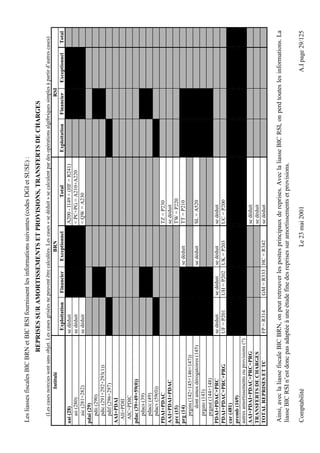

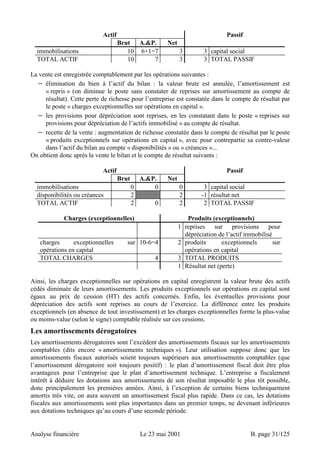

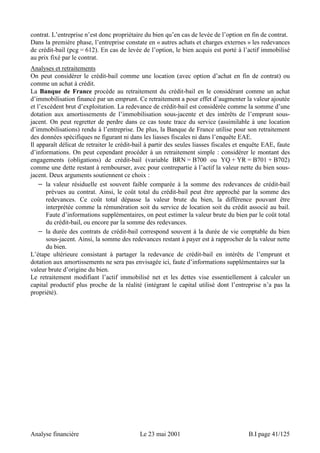

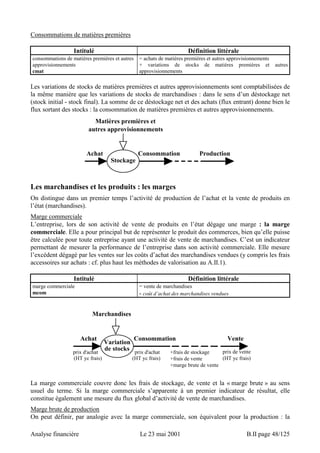

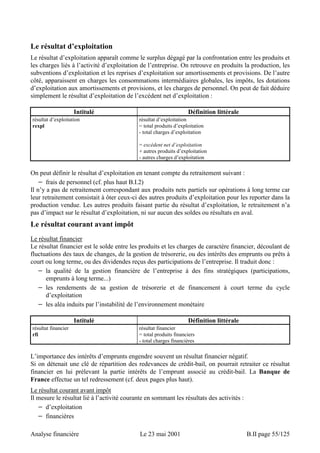

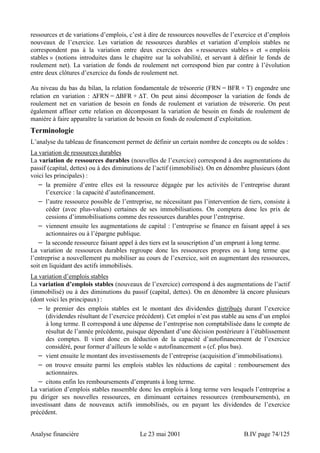

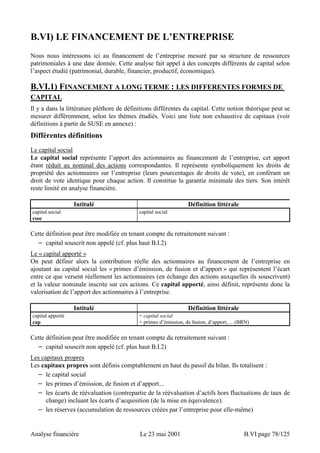

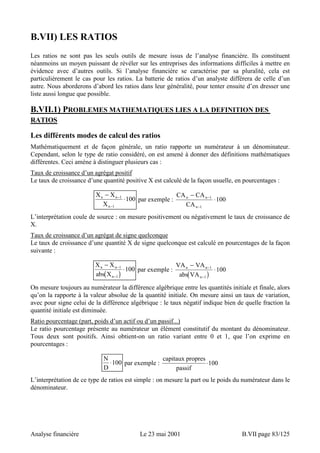

![Différents ratios Domaine de

variation

Définition

Taux de croissance d’un agrégat positif

−

] -∞ ... +∞ [ X X

− ⋅ ≥

100 0

n n X

X

n

−

1

1

Taux de croissance d’un agrégat de signe quelconque

] -∞ ... +∞ [

−

X X

abs X

− ⋅

−

n n

1

1

( )

n

100

Ratio « pourcentage »

Le dénominateur est la somme de termes positifs dont le numérateur

[ 0 ... 100 ] X

+

⋅ ≥

...

X Y

100 X , Y

... 0

Ratio de dénominateur positif

Le dénominateur est positif

] -∞ ... +∞ [ X

Y

Y ≥ 0

Ratio de « gain »

Le numérateur s’ajoute algébriquement au dénominateur

] -∞ ... +∞ [

X

abs Y

( )

⋅100

Ratio de « marge »

Le numérateur et le dénominateur sont de signes quelconques

] -∞ ... +∞ [ X

Y

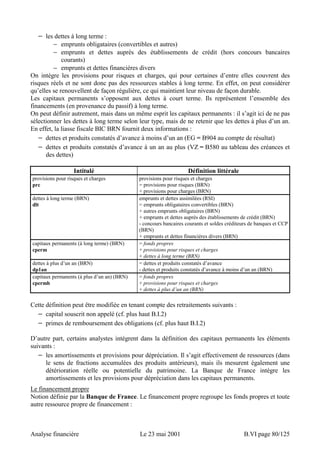

Taux de croissance d’un ratio

Le taux de croissance du ratio rapportant un numérateur N au dénominateur D s’exprime

simplement en fonction des taux de croissance de N et de D. On admet que N et D sont positifs.

Alors :

N

D

−

f i

N

D

N D

N D

i

D

D

1 1

= − + −= −

f i

i f

i

f

( )

t

N

D

N

D

N

D

N D

N D

=

D

D

− = −

N

N

f i

i f

D

D

D

D

D

D

= −

t

D

D

D

D

t

D

D

= −

t t

N

D

f

i

i

f

1 1 1

f

i

i

f

+ −

i

f

f

i

N

i

f

i

f

D

i

f

N D

=

D

D

1 −

1

t ( ) ( )

N D = − =+

i

t t

t t N

N D

t

D

f

D

On peut obtenir les mêmes résultats avec la définition généralisée des taux de croissance (adaptée à

des montants négatifs) :

t

N

D

N

D

N

D

N

D

N

D

N D

N D

N D

N D

N D

N D

N D

N D

D N

D N

D N

D N

N D

N D

N N

N

D

D

D N

D N

D

D

t

D

D

D

D

N

N

D

D

Analyse financière Le 23 mai 2001 B.VII page 85/125

t

D

D

t

N

N

D

D

t

N

D

f i

i

f

i

i i

i i

f i

i f

i i

i i

f i

i f

i i

f i

i i

f i

i i

i i

f i

i

i

f

i i

f i

f

i

N

i

f

i

f

i

i

i

i

D

i

f

N

i

i

i

i

D

=

−

=

− = −

= − + − = −

+ −

= −

= −

1

= −

D

D

t

N

N

D

D

i i

i

t

N

f

i

i

D](https://image.slidesharecdn.com/e9907-141106025749-conversion-gate02/85/E9907-81-320.jpg)

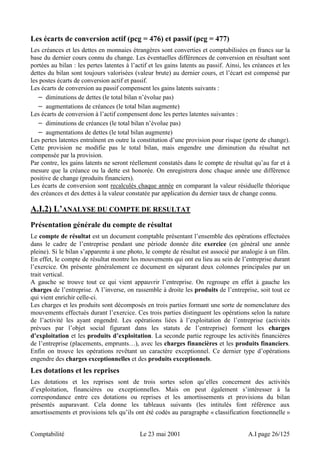

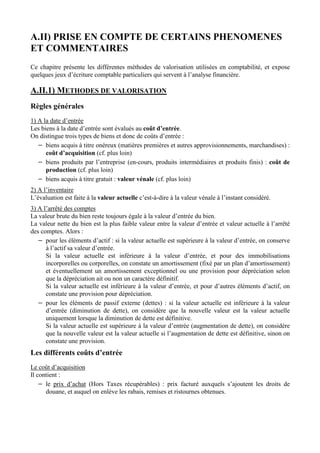

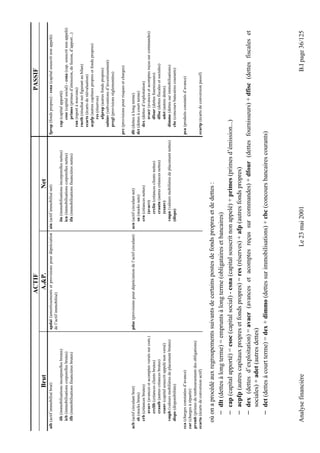

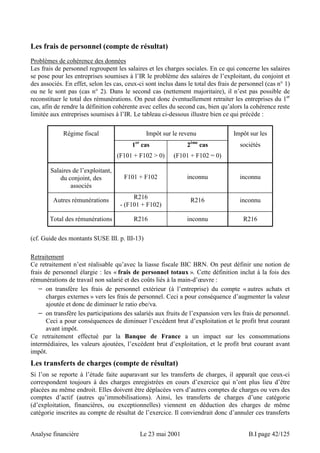

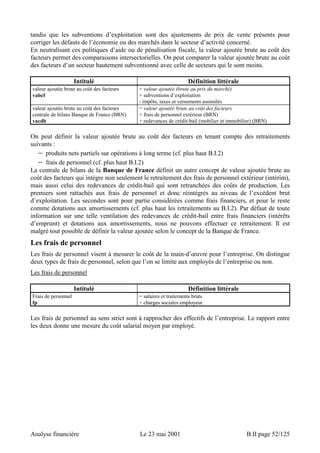

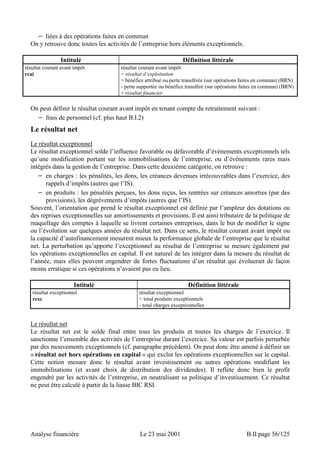

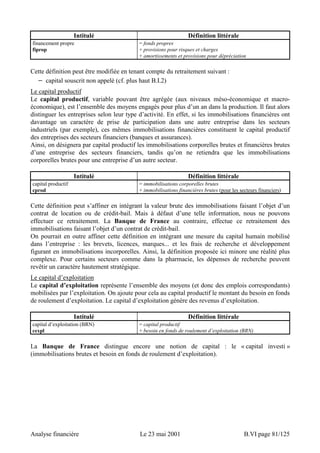

![D

D

1 − ⋅

t = i

[ − ( ) ⋅ ( ) ] =

( ) [ ( ) ( ) ]

N i i D t signN signD t

t signN signD t N

N i i D

sign D +

t

D

f

i D

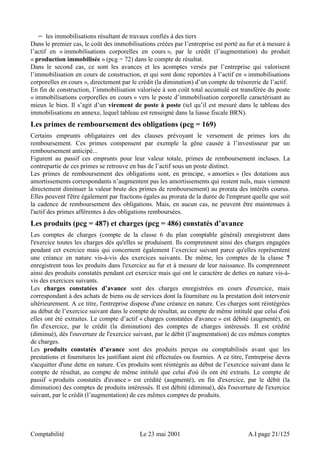

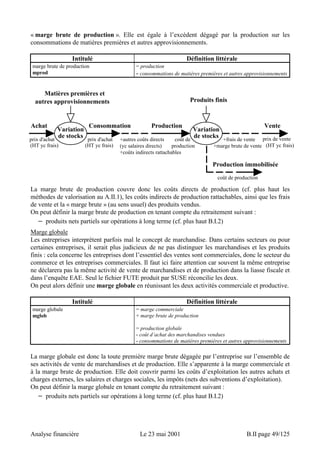

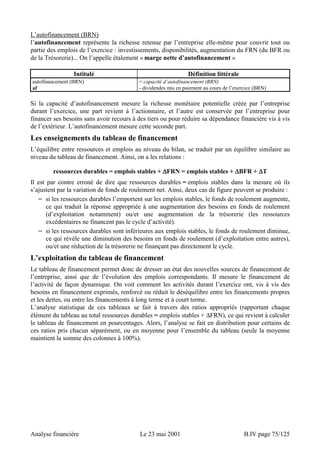

Moyenne, médiane et ratio moyen d’une variable en général et d’un ratio en

particulier

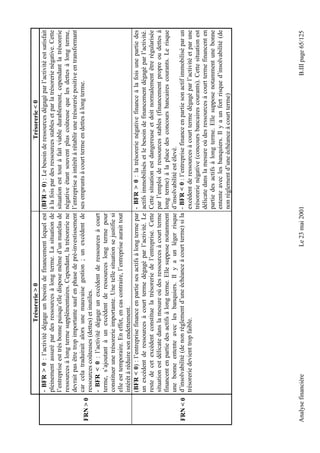

La moyenne d’une variable donne surtout une information sur les entreprises dont la variable prend

des valeurs extrêmes. C’est le cas de la moyenne des ratios individuels des entreprises : elle est

fortement influencée par les entreprises dont le ratio prend une valeur (absolue) importante.

La médiane d’une variable donne une information sur la tendance générale des entreprises. C’est le

cas du ratio médian (médiane des ratios individuels) : il est fortement influencé par les valeurs de

ratios du plus grand nombre d’entreprises. Ainsi, la médiane du ratio sera proche de celle des petites

entreprises (les plus nombreuses).

Le ratio moyen est le ratio macro-économique rapportant des agrégats. C’est la moyenne des ratios

individuels, pondérée par le poids de chaque entreprise en termes du dénominateur :

E N

D

N

D

N

D

D

D

N

D

p N

D

ent

ent

= = =

ent

ent

ent

ent

ent

ent

ent

ent ent

ent

ent

ent

D

ent

ent ent

=

Sa valeur donne donc surtout une information sur les grandes entreprises (en termes du

dénominateur).

Le choix entre ratio moyen et moyenne ou médiane du ratio dépend du type d’étude menée et met

l’accent sur des populations différentes. Le choix de la moyenne oriente l’étude vers les entreprises

aux ratios extrêmes (valeur absolue importante), tandis que la médiane est le meilleur indicateur des

ratios des petites entreprises. Le choix du ratio moyen met l’accent sur les grandes entreprises

(entreprises de fort dénominateur en valeur absolue).

Analyse financière Le 23 mai 2001 B.VII page 86/125](https://image.slidesharecdn.com/e9907-141106025749-conversion-gate02/85/E9907-82-320.jpg)