La grèce : un peu, passionnément, à la folie, pas du tout ?

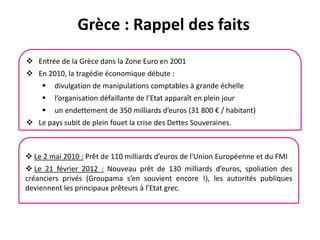

- 1. Grèce : Rappel des faits Entrée de la Grèce dans la Zone Euro en 2001 En 2010, la tragédie économique débute : divulgation de manipulations comptables à grande échelle l’organisation défaillante de l’Etat apparaît en plein jour un endettement de 350 milliards d’euros (31 800 € / habitant) Le pays subit de plein fouet la crise des Dettes Souveraines. Le 2 mai 2010 : Prêt de 110 milliards d’euros de l'Union Européenne et du FMI Le 21 février 2012 : Nouveau prêt de 130 milliards d’euros, spoliation des créanciers privés (Groupama s’en souvient encore !), les autorités publiques deviennent les principaux prêteurs à l’Etat grec.

- 2. Situation actuelle 69 194 32 25 Détention de la dette publique grecque (en milliards d’euros) - 320 milliards ou 175% du PIB Secteur privé Etats Européens FMI BCE A eux seuls, le FMI, la BCE, les banques centrales nationales et les pays de la Zone Euro détiennent environ 80 % de la dette publique grecque. Il faut y rajouter l'engagement de la BCE envers les banques grecques, et son plan de fourniture de liquidité d’urgence de 75 milliards d’euros.

- 3. Que nous disent les marchés? Le niveau de prix des obligations grecques remboursables en 2019 est instructif : contrairement aux prix des obligations des autres Etats européens, le prix des obligations grecques est en effet librement fixé par le marché et n'est pas administré par la BCE puisque ces emprunts ne peuvent être rachetés dans le cadre du "Quantitative Easing" européen. Jusqu’en septembre 2014, les plans d’austérité imposés par la Troïka rendent crédible le retour à la solvabilité de la Grèce Depuis, les exaspérations populaires et les résultats électoraux, la difficulté à la mise en œuvre de réformes "structurelles", le rejet de la Troïka ont complètement renversé la perception des intervenants. Le coût d'emprunt de la Grèce est aujourd'hui de 20% et les obligations remboursées à 100€ le 17/04/2019 s’échangent à 60€ sur les marchés.

- 4. Que nous disent les marchés ? 4.1 % 15.8 % 11.7 % 20,0 % 3 % 6 % 9 % 12 % 15 % 18 % 21 % Evolution sur un an du rendement annuel de l’obligation grecque remboursable en 2019

- 5. Et maintenant ? • La probabilité de faillite de la Grèce et d'une restructuration à l'identique de sa dette De l'évolution de ces prix, il est possible de tirer de nombreux enseignements : Les opérateurs financiers doutent évidemment de la capacité de l'Etat grec à rembourser sa dette, expliquant un rendement réel de 20% par an jusqu'en 2019 qui équivaut à une probabilité implicite de défaut d’environ 30% ! Les options ouvertes : • effacer une partie de l’ardoise en restructurant la dette existante comme en 2012… …. Efficace à condition de l'appliquer prioritairement aux détenteurs publics qui possèdent 80% de l’encours (150 milliards d’euros de pertes) ! • étendre à nouveau les maturités des prêts en cours et en abaisser le taux à 0% ce qui conduit à lisser la perte. Cette solution « politiquement correcte » permet d’éviter le douloureux processus de restructuration qui obligerait les acteurs publics à reconnaître leurs pertes et leurs erreurs passées !

- 6. • Sortie de la Grèce de la zone Euro et changement de monnaie Redonner vie et compétitivité à l'économie grecque peut passer par un changement de base monétaire. Abandonner l‘Euro pour un nouveau Drachme signifierait alors une redénomination des obligations grecques et donc une perte de change immédiate. Quel pourrait être le taux de change d'une nouvelle Drachme contre l‘Euro ? Tout le monde l'ignore. Ce qui est néanmoins connu, c'est que le prix de l'obligation intègre déjà une ‘’dévaluation’’ implicite de 40% ! • Répudiation de la dette Le risque ultime pour les créanciers consiste évidemment en une répudiation pure et simple de la dette dans un processus de rupture complet avec la zone Euro. Et maintenant ?

- 7. • Le Portugal, l'Italie... 0,95% et 0,60%... sont les taux d'emprunt des Etats portugais et italiens à 5 ans • Normal puisque les banques centrales du Portugal et d'Italie rachètent leurs dettes grâce à Mario Draghi ! • Fondamentalement anormal aux regards de leurs déséquilibres budgétaires, de leurs stocks de dettes (respectivement à 130% et 132% du PIB), de leurs dysfonctionnements étatiques pas tellement éloignés du cas grec. La manipulation du prix des actifs trouve ici probablement son expression la plus aboutie. Est-il imaginable que les citoyens portugais, italiens (...) acceptent des réformes impopulaires sur une durée très longue alors même que la Grèce bénéficierait d'un nouveau plan d'aide ? Et maintenant ?

- 8. Conclusion 1 • Les intervenants accordent une relative faible probabilité au risque d'une nouvelle restructuration de la dette. • L'issue sera donc soit de type "Munich 1938" et le gain à l'acquisition des titres grecs peut être très substantiel (de l'ordre de 50%), soit une sortie de la Grèce de la zone Euro avec redénomination de la dette en Drachme, ou répudiation. 2 • Dans la seconde hypothèse, les autres Etats surendettés vont-ils rester amorphes ? Les emprunts d'Etats italiens, portugais voire français ne vont-ils pas faire l'objet de désengagements incontrôlés sous l’effet d’une crainte de contagion ?

- 9. Connectez-vous ci-dessous pour découvrir les détails de notre idée de placement : un potentiel de gain de 50% et un parachute qui devrait s’ouvrir en cas de Grexit !