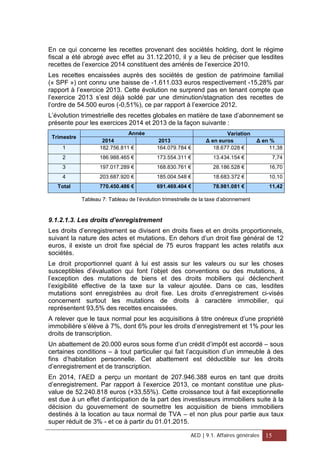

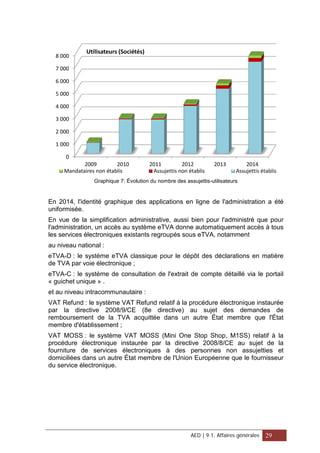

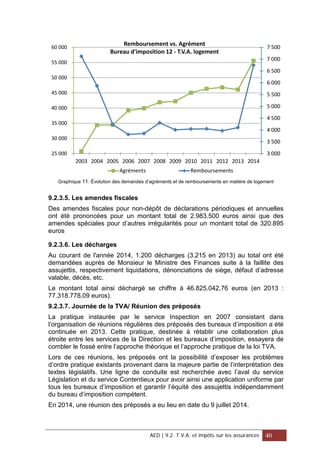

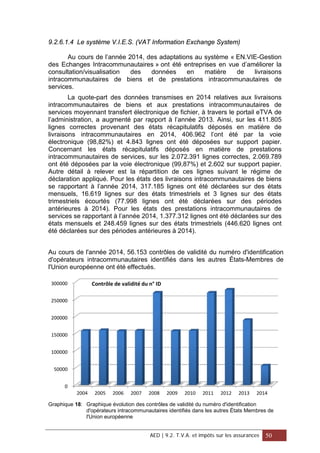

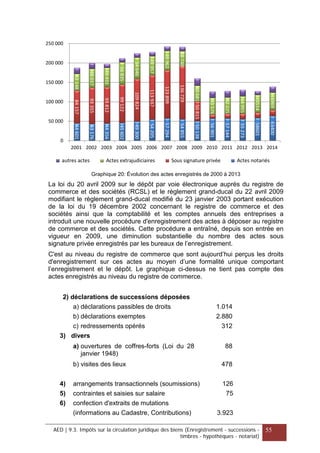

Le document présente une synthèse des activités de l'administration de l'enregistrement et des domaines, décrivant ses missions, objectifs et réorganisations pour améliorer l'efficacité et la qualité des services. Il souligne les défis rencontrés en 2014, notamment en matière de ressources humaines, de modernisation des processus, et d'application de nouvelles législations fiscales. Malgré une perception réussie des impôts, des tensions se font sentir sur la croissance des recettes et la complexité des opérations liées à la taxe sur la valeur ajoutée.

![9.4. DOMAINES

[1 attaché d'administration, 1 inspecteur de direction 1er

en rang, 1 inspecteur de

direction 1er

en rang h.c., 2 inspecteurs, 1 premier commis principal]

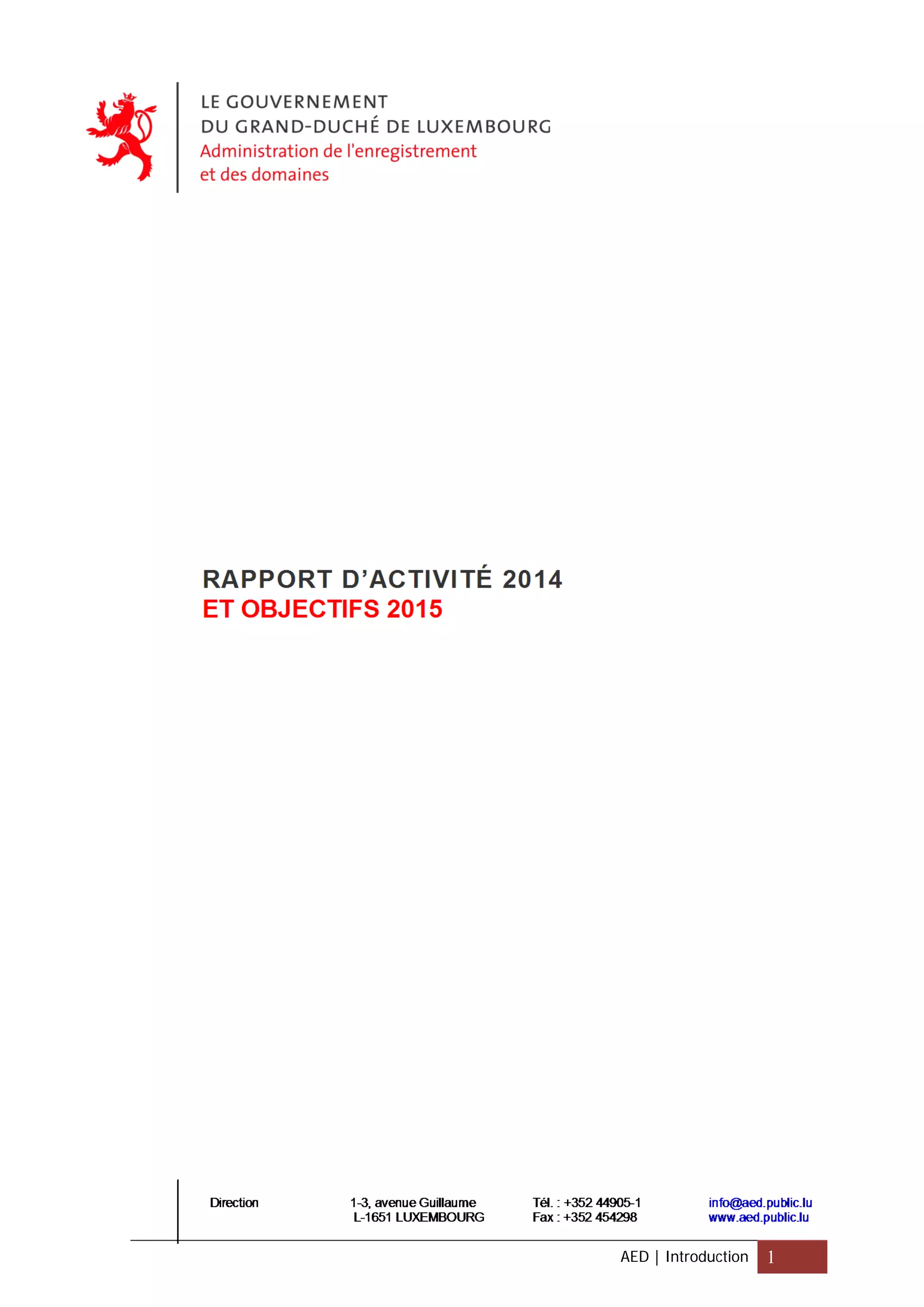

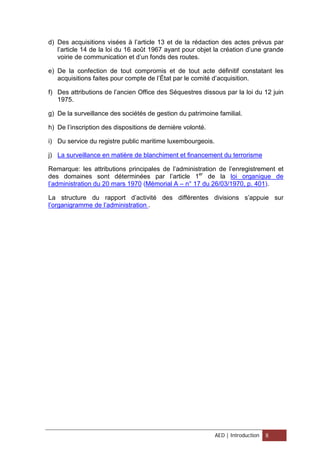

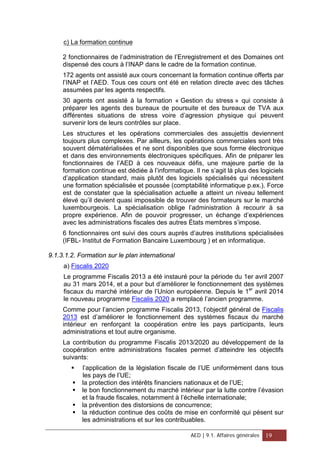

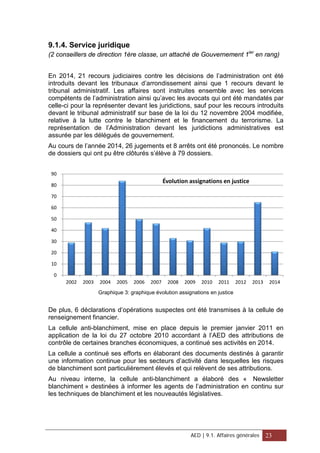

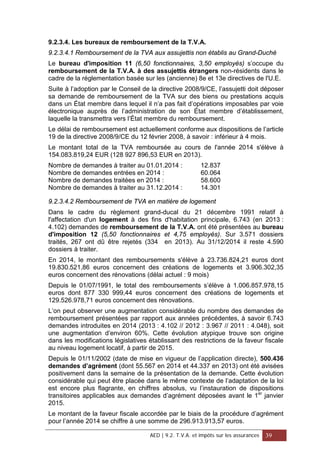

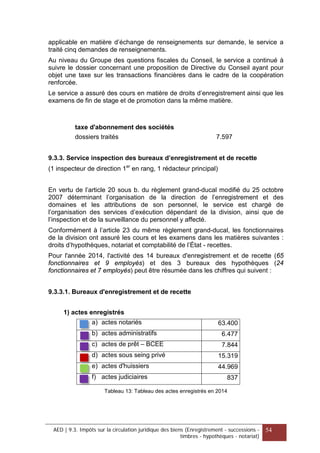

9.4.1. Biens mobiliers

51 ventes mobilières ont été organisées par les receveurs cantonaux pour

l’aliénation de divers produits des domaines de l’État et d’objets mobiliers

désaffectés des services de l’État.

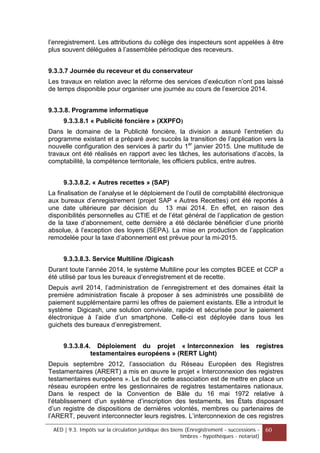

9.4.2. Immeubles

Dans le cadre des transactions relatives au patrimoine immobilier de l’État

l’administration a pourvu en 2014 à l’établissement de:

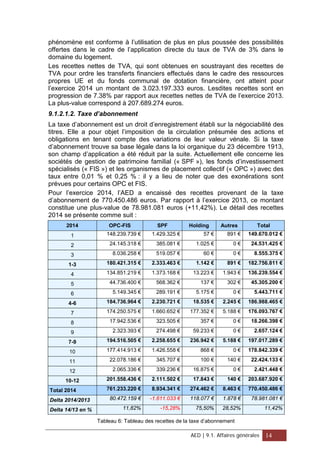

Compromis de vente 47

Actes ordinaires 164

Actes pour le « Fonds des routes » 12

Baux administratifs 533

Conventions diverses 26

TOTAL 782

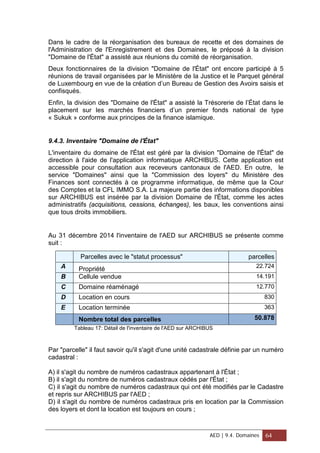

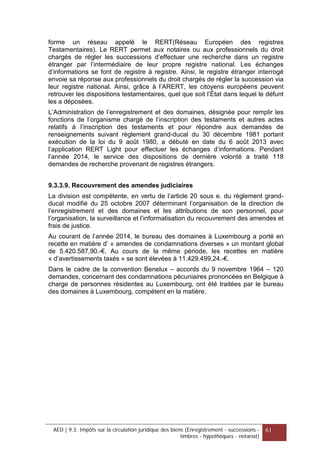

Tableau 15: Transactions relatives au patrimoine immobilier de l’État

Année Compromis

Actes

ordinaires

Actes

« Fonds des

routes »

Baux

ordinaires /

parking

Conventions

diverses

Total

2004 87 201 51 507 21 867

2005 98 167 86 329 27 707

2006 58 119 64 117 17 435

2007 78 128 73 264 15 558

2008 83 202 39 322 12 658

2009 48 205 39 291 19 602

2010 65 213 24 290 21 613

2011 82 207 48 513 9 859

2012 36 218 29 420 10 713

2013 67 161 14 333 8 583

2014 47 164 12 533 26 782

Tableau 16: Détail des transactions relatives au patrimoine immobilier de l’État

AED | 9.4. Domaines 62](https://image.slidesharecdn.com/rapport-dactivite-2014-150908085331-lva1-app6891/85/Rapport-d-activite-2014-62-320.jpg)