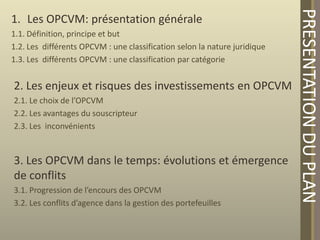

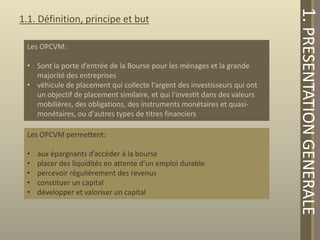

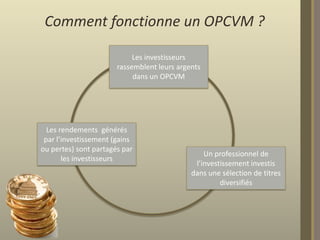

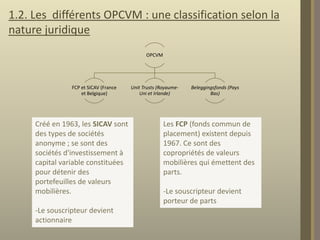

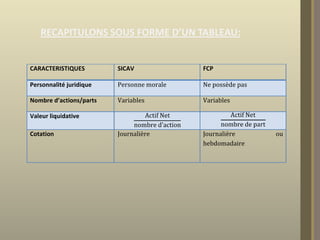

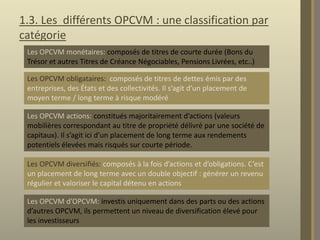

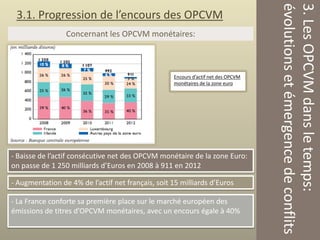

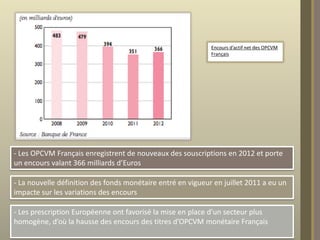

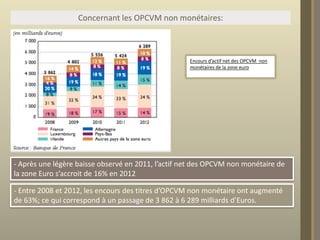

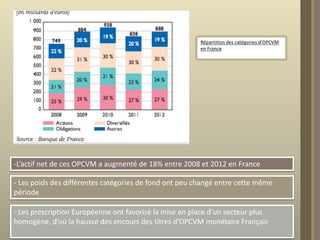

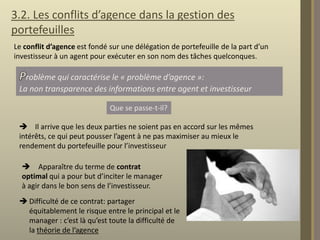

Le document traite des OPCVM (Organismes de Placement Collectif en Valeurs Mobilières), qui sont des fonds d'investissement gérés par des professionnels et permettent aux épargnants d'accéder à la bourse. Il aborde leur classification, les enjeux de leur choix ainsi que les avantages et inconvénients pour les investisseurs, en insistant sur l'importance des prospectus pour une bonne compréhension. Enfin, le document met en lumière l'évolution des OPCVM dans le temps et les conflits d'agence pouvant survenir dans la gestion des portefeuilles.