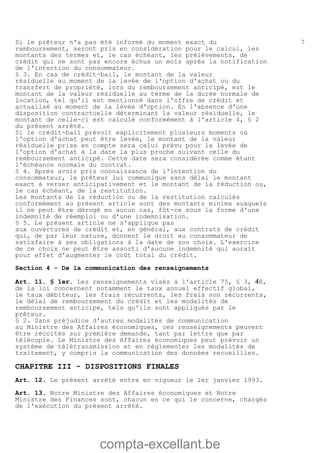

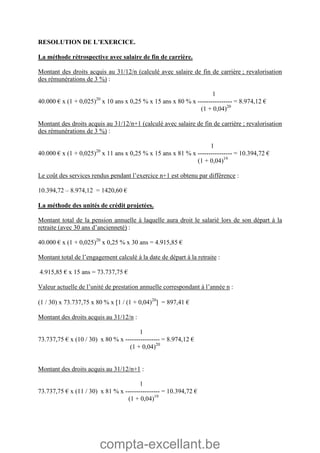

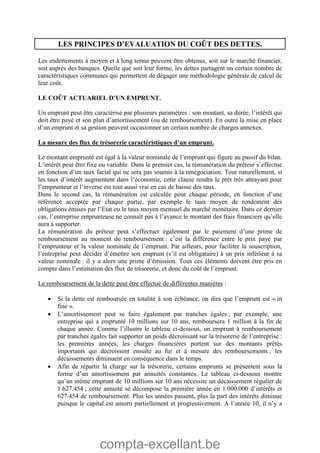

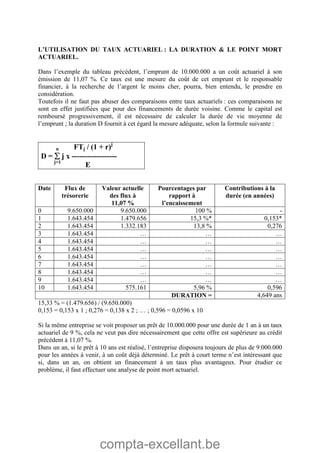

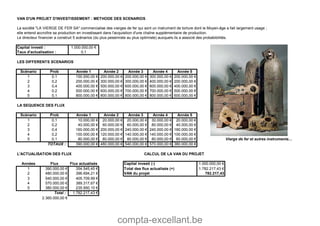

Le document aborde les mathématiques financières, en se concentrant sur les concepts de consommation, d'investissement et d'optimisation des placements dans le marché des capitaux. Il décrit des théorèmes économiques importants comme celui de séparation économique de Fischer, ainsi que des formules pour calculer la valeur future, la valeur actuelle et les annuités. Des exercices pratiques illustrent l'application de ces concepts dans des situations d'emprunt et d'épargne.

![compta-excellant.be

6crédit mentionne le bien financé ou la prestation de service

financée que le montant du crédit est versé directement par le

prêteur au vendeur ou prestataire de services, auquel cas le

délai maximum de remboursement commence à courir dans les deux

mois qui suivent la notification visée à l'article 19 de la loi.

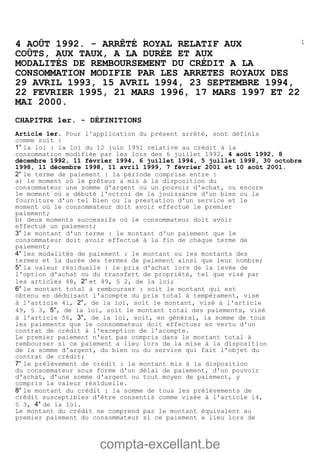

Art. 9 § 1er. Pour tous les contrats de crédit pour lesquels les termes de

paiement restent généralement identiques pendant la durée du contrat mais

pour lesquels le montant des termes peut varier, y compris les ouvertures

de crédit, il convient qu'au minimum les montants des termes suivants

aient été payés:

- soit un montant de terme mensuel égal à 1/24e du solde restant dû quand

le montant du crédit est égal ou inférieur à 10.000 euros;

- soit un montant de terme mensuel égal à 1/36e du solde restant dû quand

le montant du crédit est supérieur à 10.000 euros;

- soit un montant de terme trimestriel égal à 1/8e du solde

restant dû quand le montant du crédit est égal ou inférieur à 10.000

euros;

- soit un montant de terme trimestriel égal à 1/12e du solde

restant dû quand le montant du crédit est supérieur à 10.000 euros;

- soit un montant de terme semestriel égal à 1/4 du solde

restant dû quand le montant du crédit est égal ou inférieur à 10.000

euros;

- soit un montant de terme semestriel égal à 1/6e du solde

restant dû quand le montant du crédit est supérieur à 10.000 euros;

sans que le montant d'un terme puisse être inférieur soit à 25 euros, soit

au solde restant dû si celui est inférieur à 25 euros.

Le délai maximum de remboursement des montants des termes, visés à

l'alinéa précédent, commence à courir dans les deux mois qui suivent le

prélèvement du crédit sauf lorsque, conformément à l'article 19, de la

loi, le contrat de crédit mentionne le bien financé ou la prestation de

service financée ou que le montant du prélèvement de crédit est versé

directement par le prêteur au vendeur ou prestataire de services, auquel

cas le délai maximum de remboursement commence à courir dans les deux mois

qui suivent la notification visée à l'article 19 de la loi.

§ 2. Pour l'application du présent article, il faut

entendre par solde restant dû, le montant non encore remboursé

des prélèvements de crédit consentis au consommateur y compris

les intérêts débiteurs.

Le présent article ne s'applique pas aux contrats de crédit qui

ne prévoient de paiements périodiques que pour les intérêts.

Section 3 - Du remboursement anticipé

Art. 10. § 1. Le montant de la réduction ou de la restitution du

coût total du crédit ayant trait au remboursement intégral

anticipé d'un contrat de crédit doit, en application de l'article

23, troisième alinéa, de la loi, être calculé selon les modalités

reprises [dans l'annexe V] du présent arrêté.

§ 2. Seuls entrent en considération pour le calcul du

montant de la réduction ou de la restitution :

1E les montants des termes à échoir au moment du remboursement

intégral anticipé que le consommateur lui-même ou une tierce

personne agissant pour son compte a manifesté l'intention

d'effectuer;

2E les prélèvements de crédit à échoir au moment du

remboursement intégral anticipé dans la mesure où le

remboursement anticipé les rend sans objet.](https://image.slidesharecdn.com/mathematiquefinanciere-160423123029/85/Mathematique-financiere-86-320.jpg)