Le document présente le programme 'En 80 fiches' de Ghislaine Legrand et Hubert Martini sur le commerce international. Il couvre divers aspects de la mercatique internationale, des négociations et de la gestion des opérations d'import-export à travers plusieurs fiches thématiques. Ce guide est conçu pour aider les étudiants et professionnels à comprendre les enjeux et les mécanismes du commerce mondial.

![Fiche 68 297Partie 3 : Outils de gestion et d’informatique commerciale

La mesure de cette dispersion va permettre de déterminer si les valeurs de la série

sont plus ou moins éloignées de la tendance centrale (exprimée le plus souvent par

la moyenne).

✎ Remarque

Pour ces paramètres, il est fortement conseillé d’utiliser les fonctions statistiques

d’une calculatrice.

Une faible valeur de l’écart type montre une forte concentration des données autour

de la moyenne alors qu’une valeur élevée montre un large étalement des observa-

tions.

Le coefficient de variation, égal au rapport σ/ , permet de comparer la dispersion

de plusieurs séries statistiques exprimées en unités différentes.

Les variables continues

Une variable est dite continue lorsqu’elle peut (théoriquement) prendre n’importe

quelle valeur dans un intervalle appelé classe.

Par exemple, le chiffre d’affaires réalisé par une entreprise avec ses clients (en euros) :

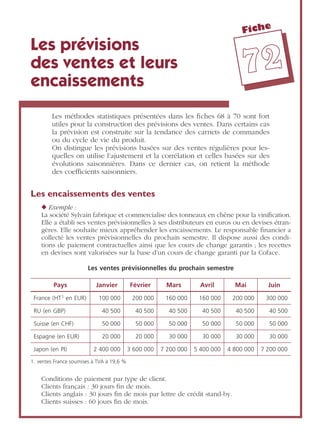

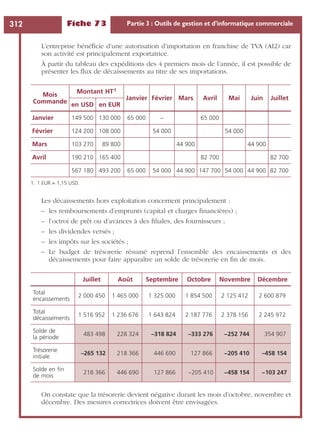

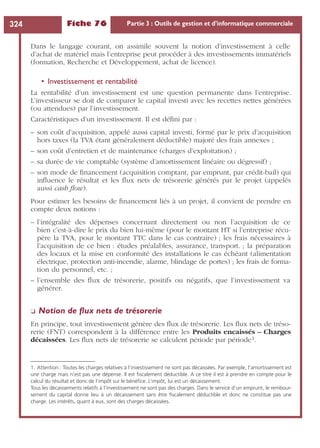

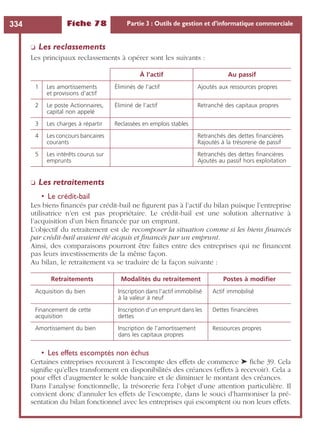

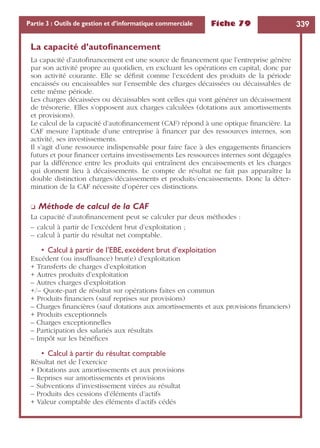

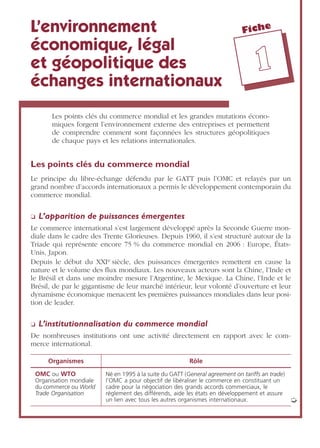

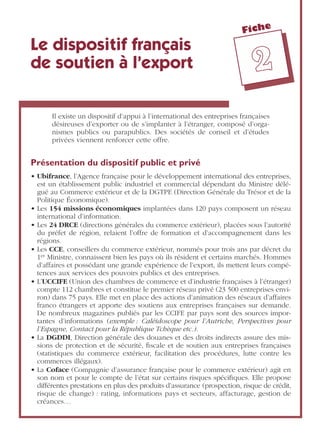

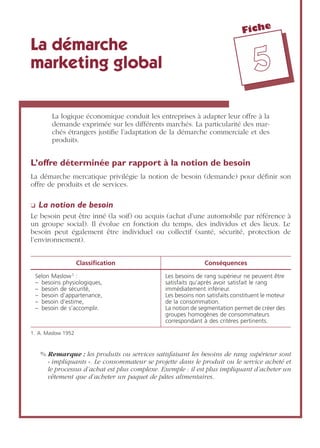

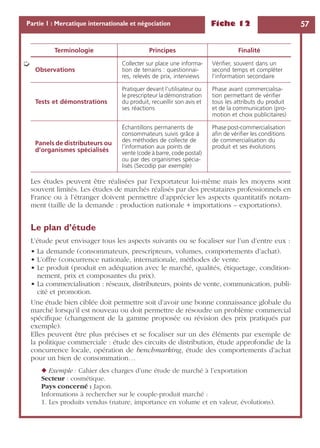

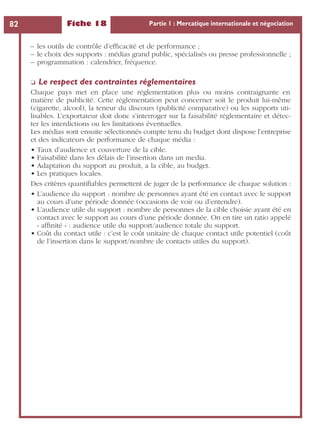

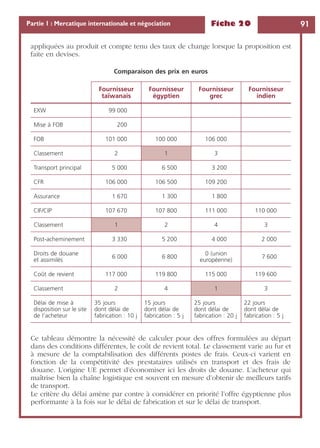

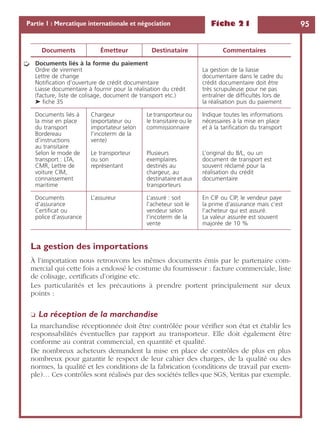

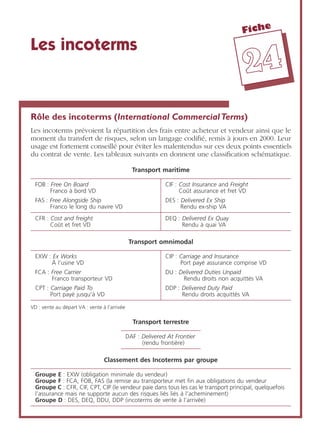

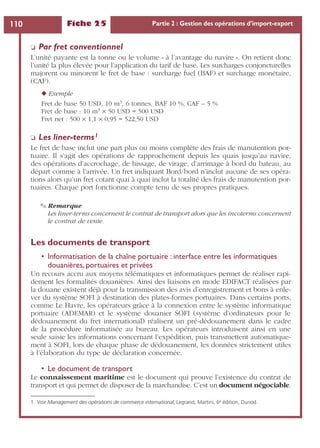

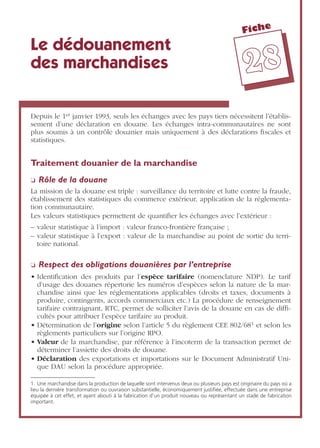

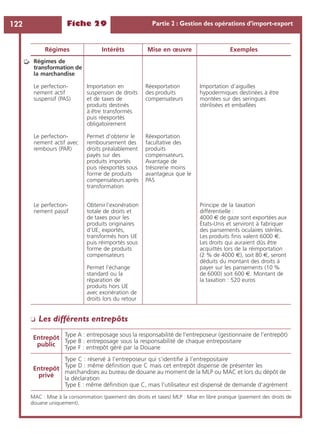

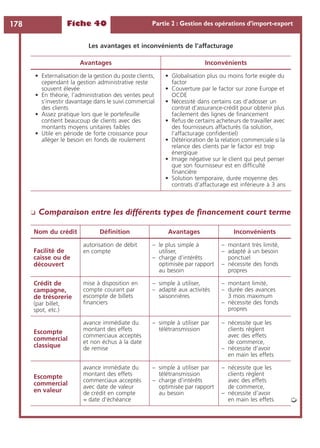

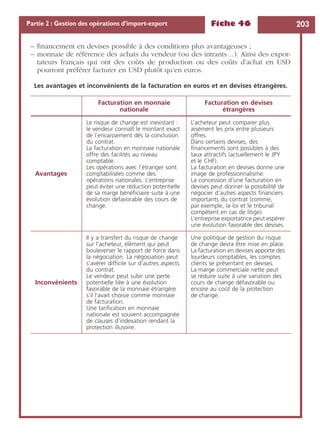

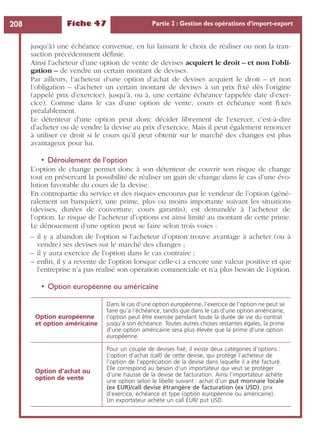

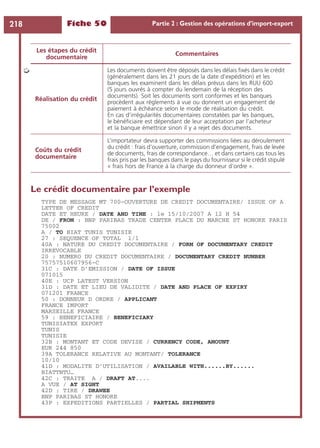

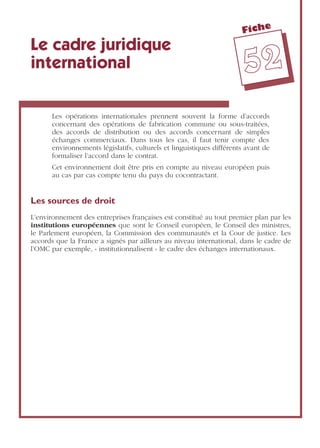

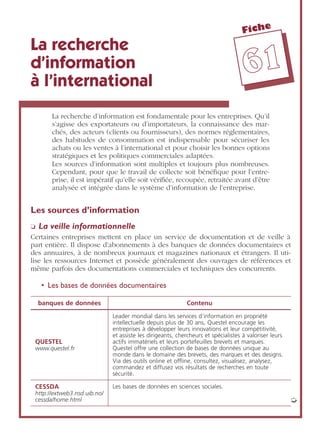

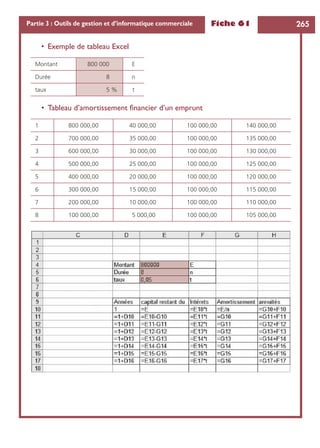

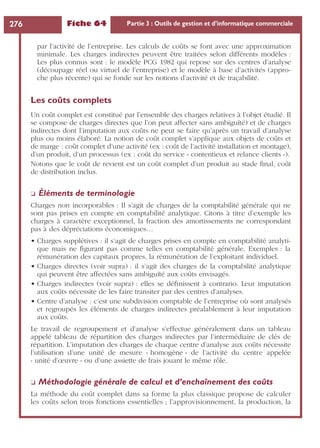

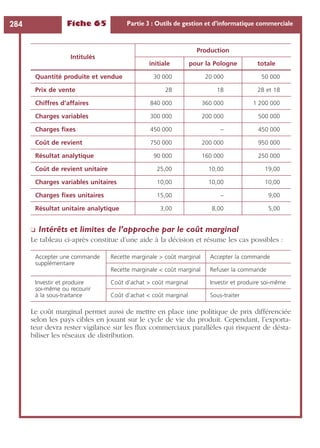

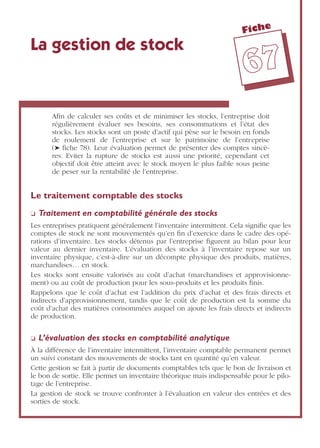

Définition Illustration (2e formule)

Variance C’est la moyenne arithmétique du

carré des écarts à la moyenne.

Deux formules peuvent être mises

en œuvre :

Variance =

Variance =

Nombre d’enfants

xi

Effectifs

Ni ni xi ni xi

2

0

1

2

3

4

5

120

775

750

225

80

30

0

775

1 500

775

320

150

0

775

3 000

2 325

1 280

750

2 000 3 520 8 130

Variance = 8 130/2 000 – 1,762 = 0,9674

Ecart type C’est la racine carrée de la variance σ = = 0,984

Chiffre d’affaires

en milliers d’€

Effectifs

(nombre de clients)

[ 0 ; 1 000 [

[ 1 000 ; 2 000 [

[ 2 000 ; 3 000 [

[ 3 000 ; 4 000 [

[ 4 000 ; 5 000 ]

795

610

420

115

60

2 000

Σni Xi x–( )

2

N

----------------------------

Σnixi

2

N

------------- ξ

2

–

0,9674

x](https://image.slidesharecdn.com/commerceinternational-160228205830/85/Commerce-international-304-320.jpg)

![Fiche 68 Partie 3 : Outils de gestion et d’informatique commerciale298

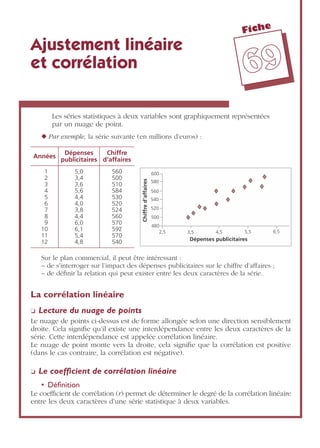

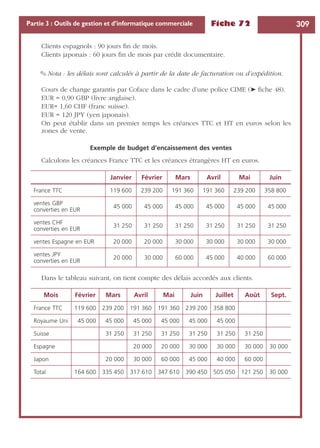

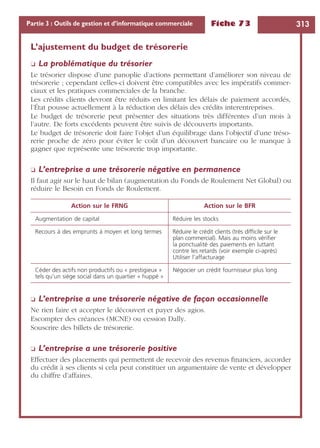

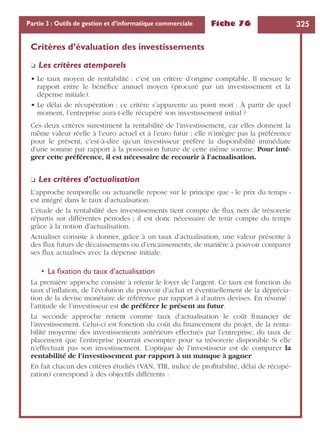

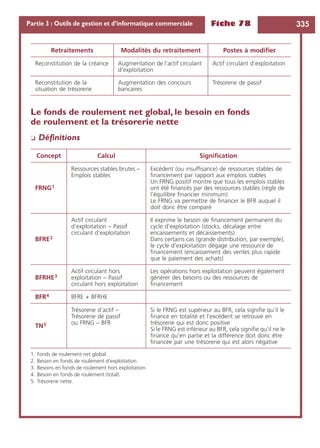

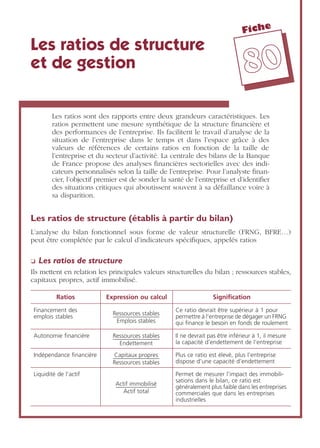

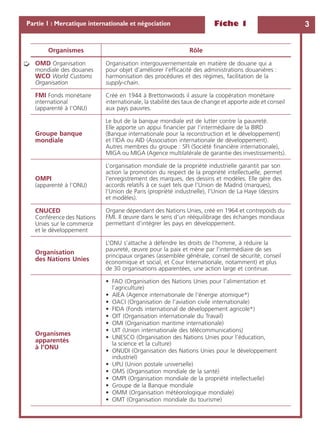

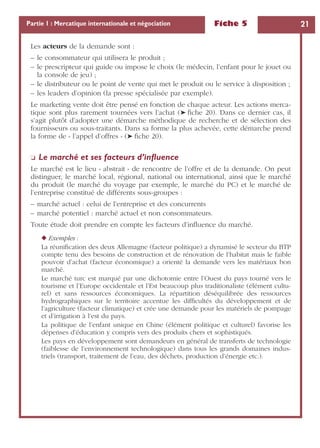

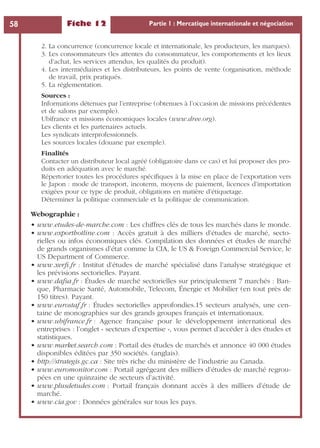

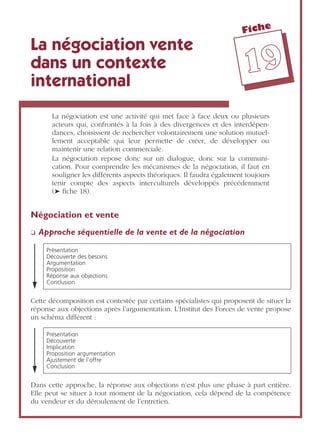

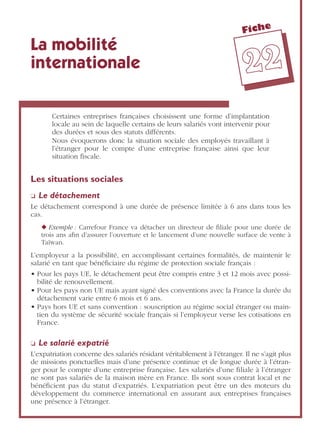

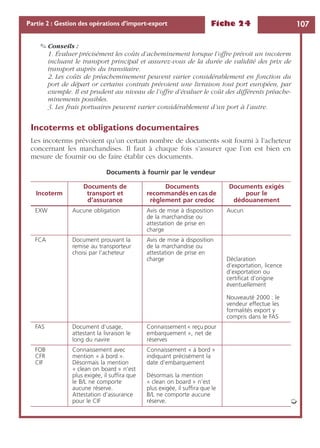

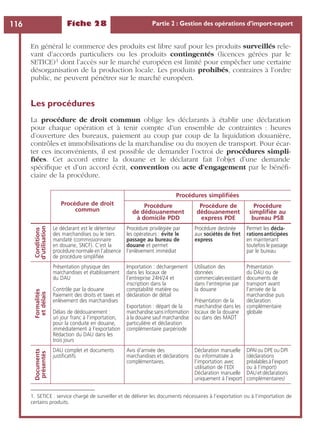

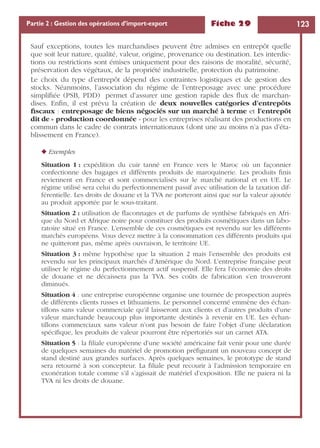

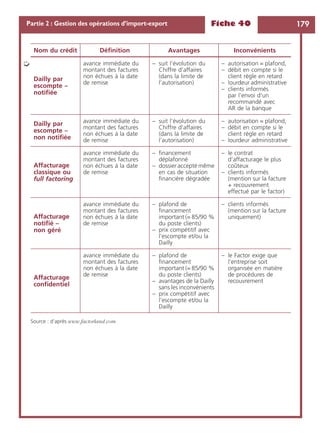

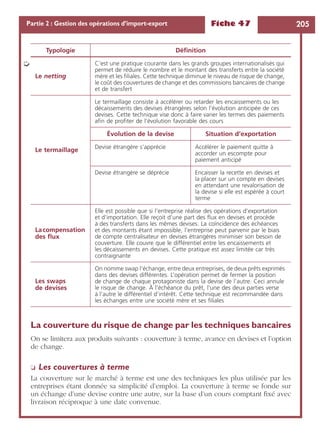

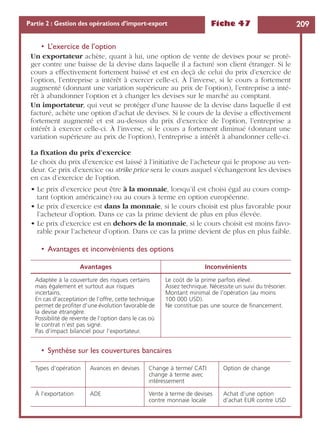

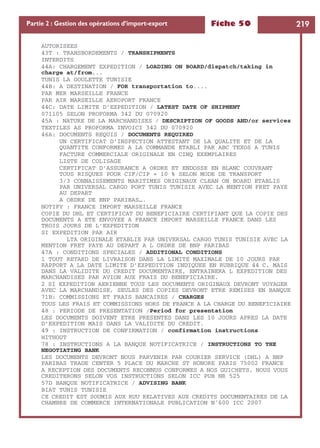

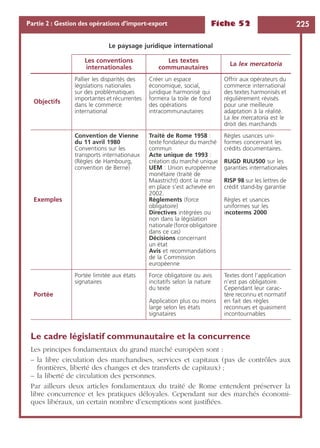

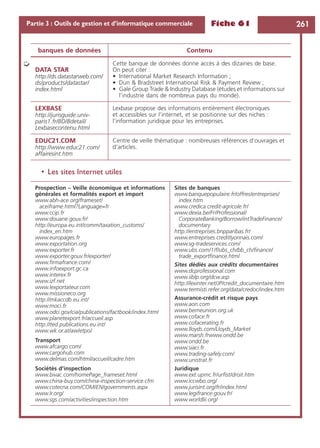

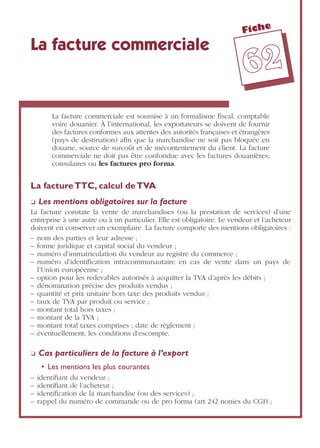

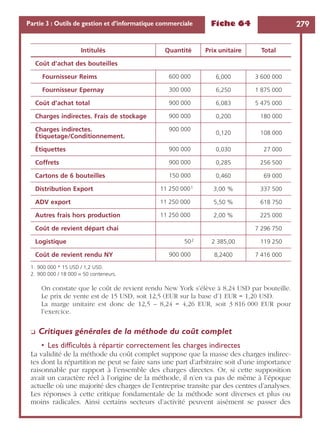

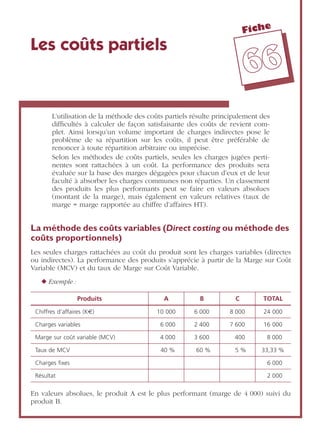

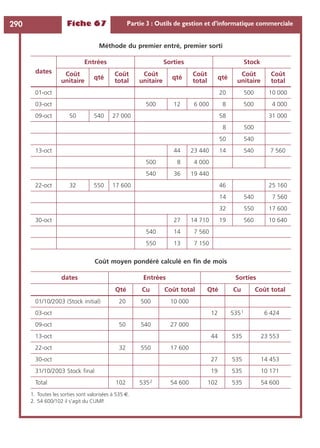

❏ Représentation graphique

La représentation graphique la plus courante pour une variable continue est l’histo-

gramme. Pour l’exemple ci-dessus :

✎ Remarque

Les intervalles de classe peuvent être différents. Par exemple, dans notre série, la der-

nière classe pourrait être [ 4 000 ; 6 000 ] pour le même effectif (60). Il conviendrait

alors de remplacer cette classe par les classes [ 4 000 ; 5 000 ] et [ 5 000 ; 6 000 ]

ayant chacune un effectif de 30.

❏ Paramètres de position

Il s’agit des mêmes paramètres que ceux qui ont été présentés pour les variables

discrètes. Les modalités de détermination sont quelque peu différentes du fait des

classes :

Illustration pour la série statistique

Mode La classe modale est [0 ; 1 000[ qui présente l’effectif le plus élevé.

Médiane Le total des effectifs 2000 est pair. Les valeurs médianes occupent les rangs 1 000 ou 1 001.

Les valeurs correspondant à ces rangs appartiennent à la classe [ 1 000 ; 2 000 [ qui est

la classe médiane. Voici le détail du calcul :

Chiffre d’affaires en k€ Effectifs Effectifs cumulés

[ 0 ; 1 000 [

[ 1 000 ; 2 000 [

[ 2 000 ; 3 000 [

[ 3 000 ; 4 000 [

[ 4 000 ; 6 000 ]

795

610

420

115

60

795

1 405

1 825

1 940

2 000

2 000

Si on choisit le rang 1 000, la médiane est égale à

Me = 1 000 + (2 000 – 1 000) × = 1 336,06

Cela signifie que l’entreprise réalise avec la moitié de chacun de ses clients un chiffre

d’affaires inférieur ou égal à 1 336 k€.

900

Nombre de clients

800

700

600

500

400

300

200

100

0

[0 ; 1 000[ [1 000 ; 2 000[ [2 000 ; 3 000[ [3 000 ; 4 000[ [4 000 ; 5 000]

CA en milliers d’€

1 000 – 795( )

1 405 – 795( )

--------------------------------](https://image.slidesharecdn.com/commerceinternational-160228205830/85/Commerce-international-305-320.jpg)

![Fiche 68 299Partie 3 : Outils de gestion et d’informatique commerciale

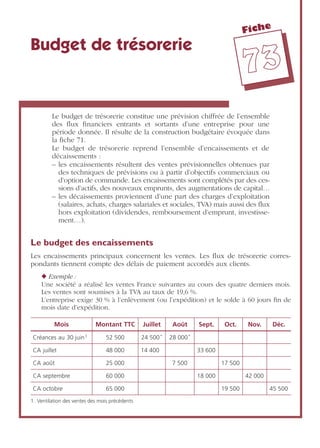

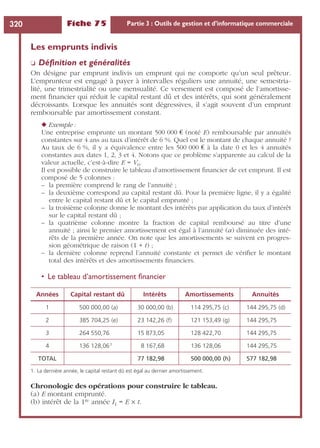

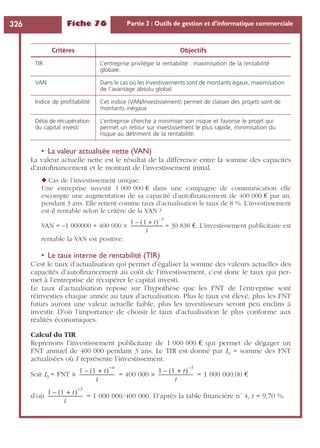

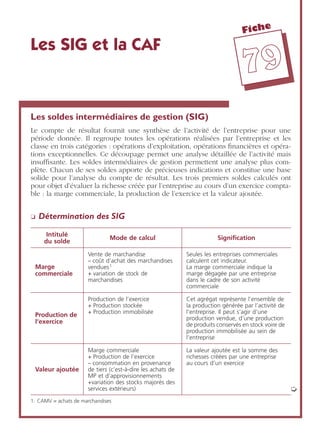

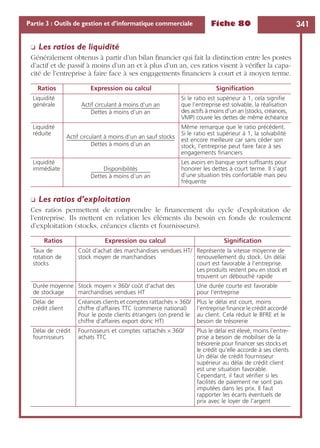

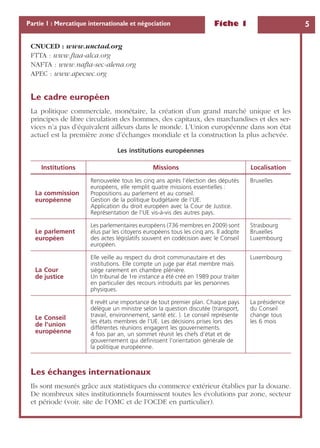

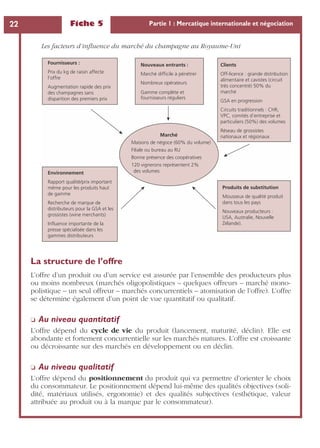

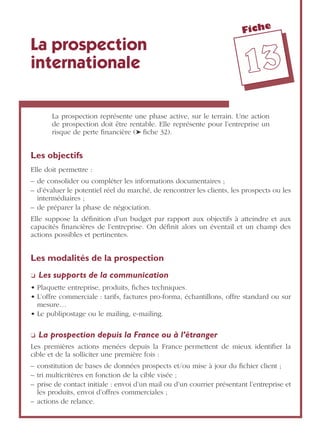

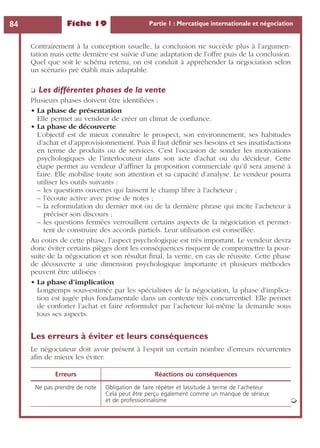

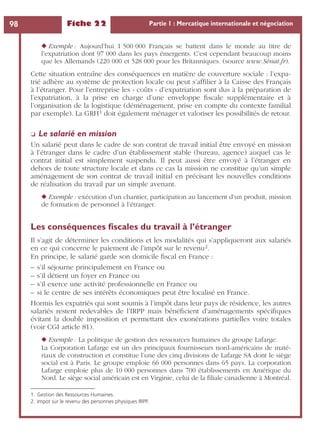

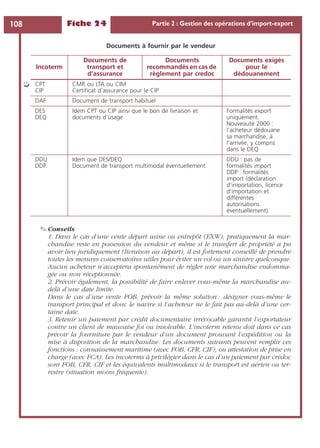

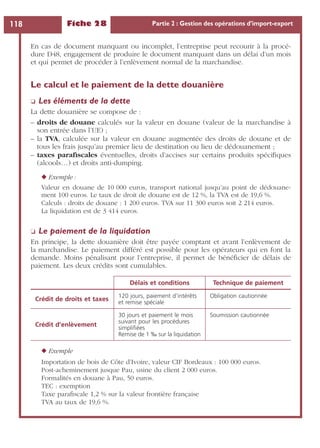

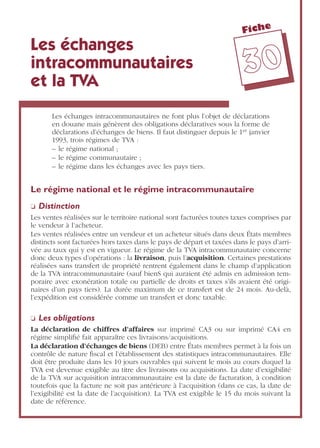

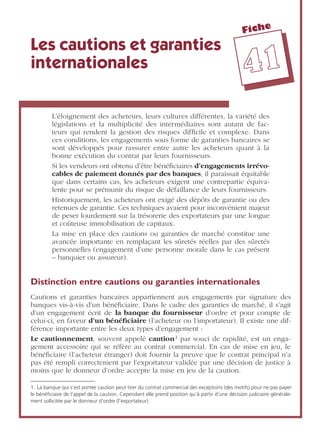

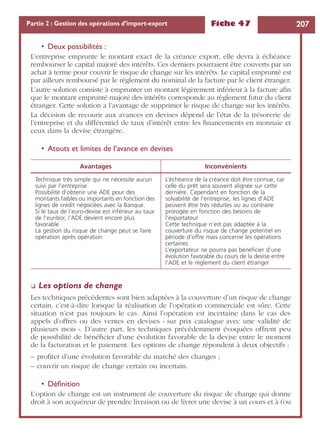

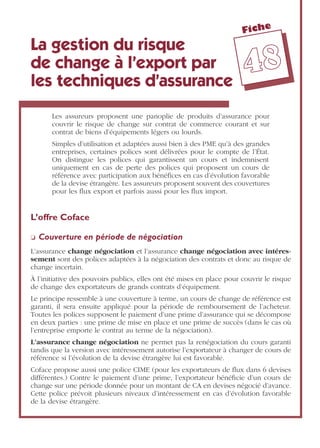

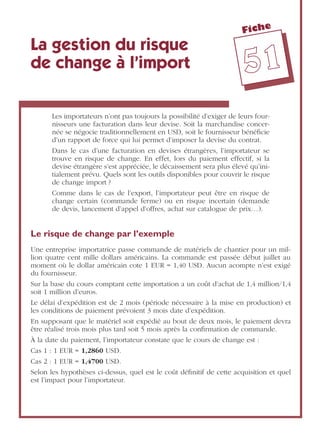

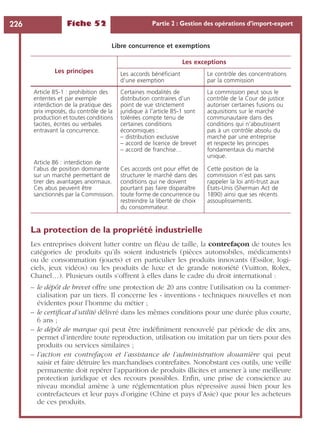

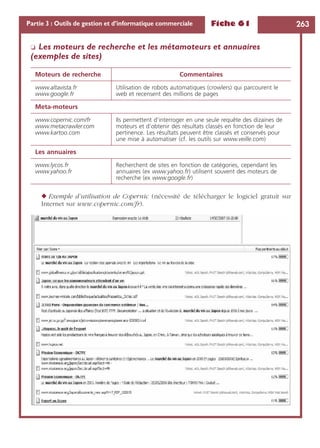

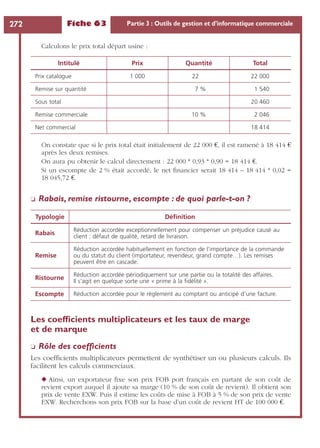

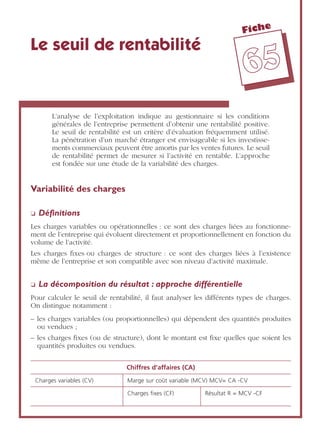

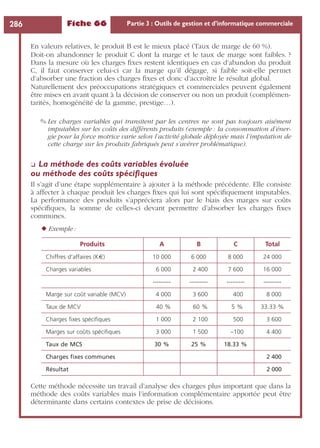

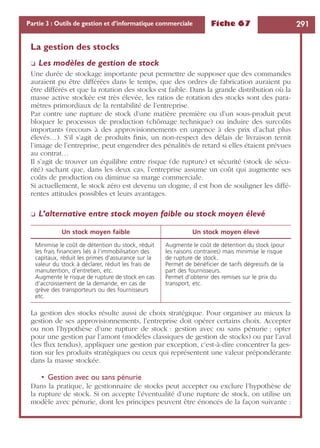

❏ Paramètres de dispersion

Il s’agit des mêmes paramètres que ceux qui ont été présentés pour les variables

discrètes. Les modalités de détermination sont quelque peu différentes du fait des

classes :

✎ Remarque

Pour ces paramètres, il est fortement conseillé d’utiliser les fonctions statistiques

d’une calculatrice.

Illustration pour la série statistique

Moyenne Chiffres d’affaires

en k€

Centres de classes

xi

Effectifs

ni xi ni

[ 0 ; 1 000 [

[ 1 000 ; 2 000 [

[ 2 000 ; 3 000 [

[ 3 000 ; 4 000 [

[ 4 000 ; 5 000 ]

500

1 500

2 500

3 500

4 500

795

610

420

115

60

397 500

915 000

1 050 000

402 500

270 000

2 000 3 035 000

= 3 0 35 000/2 000 = 1 517,50 € (chiffre d’affaires moyen)

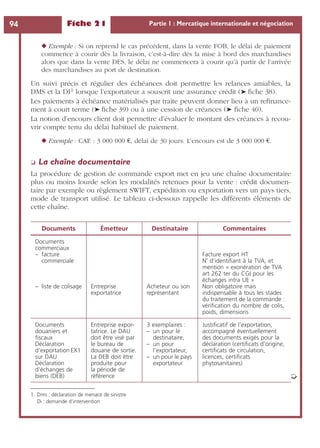

Formule utilisée Illustration

Variance =

Chiffres

d’affaires

Centres

de classes

xi

Effectifs

ni ni xi ni xi

2

[ 0 ; 1 000 [

[ 1 000 ; 2 000 [

[ 2 000 ; 3 000 [

[ 3 000 ; 4 000 [

[ 4 000 ; 5 000 ]

500

1 500

2 500

3 500

4 500

795

610

420

115

60

397 500

915 000

1 050 000

402 500

270 000

198 750 000

1 372 500 000

2 625 000 000

1 408 750 000

1 215 000 000

2 000 3 035 000 6 820 000 000

Variance = 6 820 000 000/2 000 – 1 517,502 = 1 107 193,75

Écart type σ = = 1 052,23 €.

x

Σnixi

2

N

------------- x

2

–

1 107 193,75](https://image.slidesharecdn.com/commerceinternational-160228205830/85/Commerce-international-306-320.jpg)