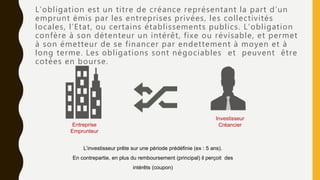

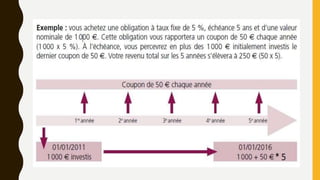

Le document traite des valeurs mobilières, définissant leur rôle dans la collecte de capitaux pour les entreprises, ainsi que leur fonctionnement sur le marché boursier. Il aborde les deux principaux types de valeurs mobilières : les actions et les obligations, en détaillant leurs caractéristiques, catégories et processus d'émission. Enfin, le document souligne l'importance de la réglementation et des acteurs impliqués dans l'émission de ces titres financiers.