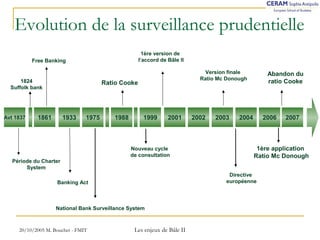

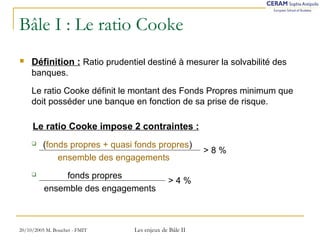

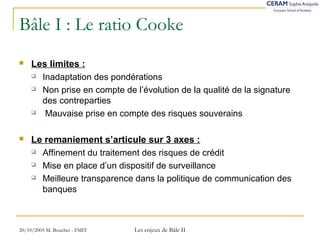

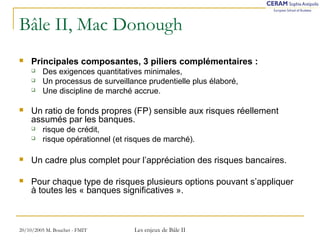

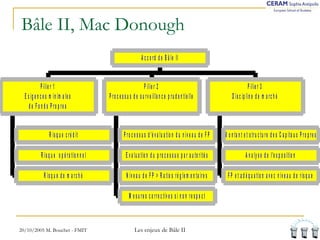

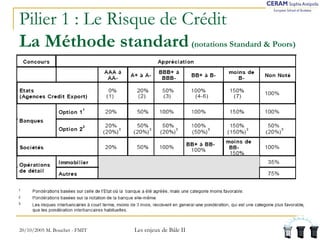

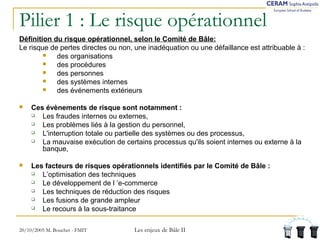

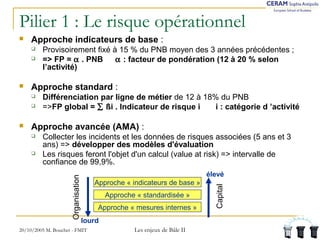

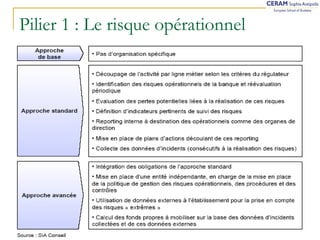

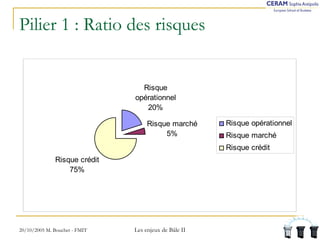

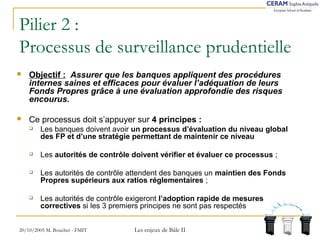

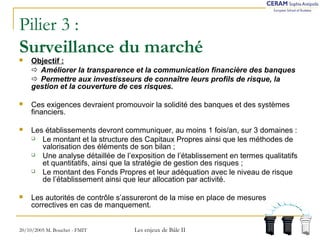

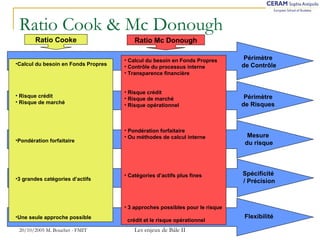

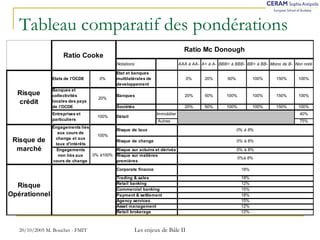

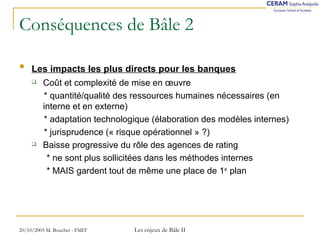

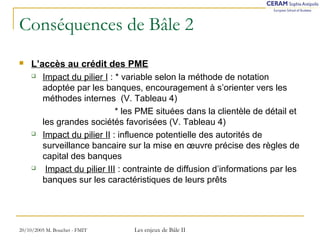

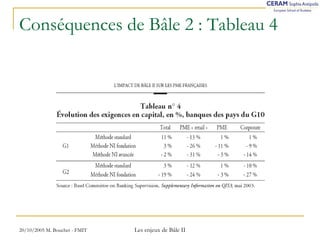

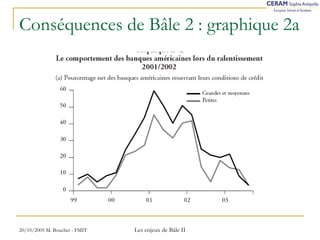

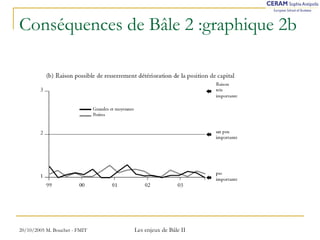

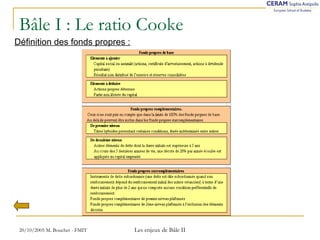

Le document traite des enjeux de Bâle II, en expliquant ses évolutions, composants et conséquences sur le système bancaire. Il présente le passage de Bâle I à Bâle II, mettant en avant les exigences en matière de fonds propres, les processus de surveillance prudentielle et la transparence financière. Les impacts de Bâle II incluent des coûts de mise en œuvre pour les banques, ainsi que des effets potentiels sur l'accès au crédit et la procyclicité des ratios de solvabilité.