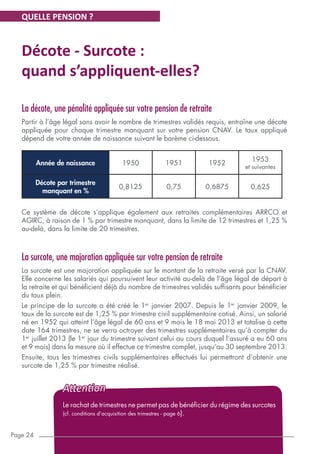

Le document présente les informations essentielles concernant la retraite des salariés du secteur privé, notamment sur l'âge de départ, les conditions d'acquisition des trimestres, et les démarches nécessaires. Il souligne également les changements récents dans le domaine des retraites et propose des solutions pour aider les jeunes actifs à racheter des trimestres afin d'améliorer leur pension. Enfin, la CFE-CGC se positionne comme un acteur clé pour accompagner les salariés dans ces démarches.