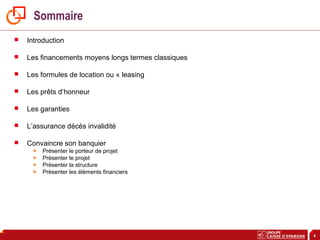

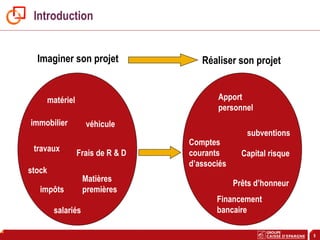

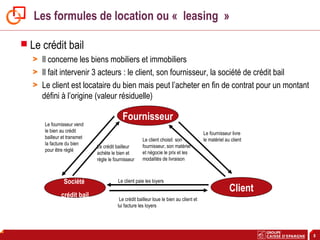

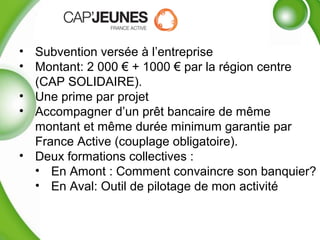

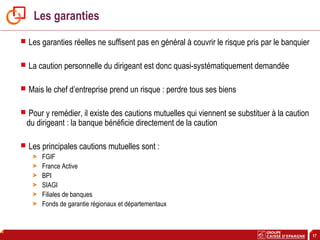

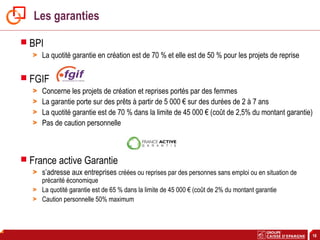

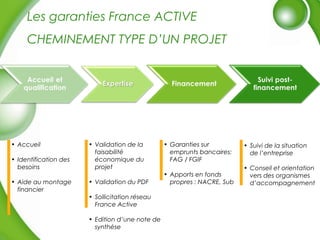

Le document présente divers outils de financement pour la création ou la reprise d'entreprise, en détaillant les options de crédit, les garanties et les conseils pour la présentation de projets aux banques. Il met en avant l'accompagnement proposé par la Caisse d'Épargne Loire Centre, ainsi que les conditions et critères des prêts d'honneur. Enfin, il souligne l'importance de la préparation d'un dossier solide pour établir une relation de partenariat avec les banques.