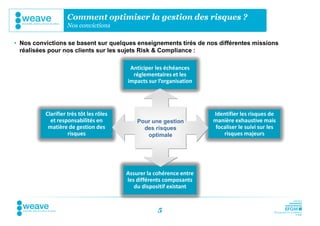

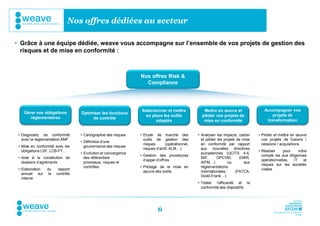

Le document traite de l'évolution de la gestion d'actifs sous l'effet de divers facteurs tels que la crise financière de 2008, la concurrence accrue et la réglementation en matière de risques. Il souligne l'importance d'un dispositif de gestion des risques pour les sociétés de gestion d'actifs, incluant des mesures de contrôle et de conformité. Enfin, il présente les offres de conseil de Weave pour accompagner les entreprises dans la gestion des risques et la mise en conformité réglementaire.