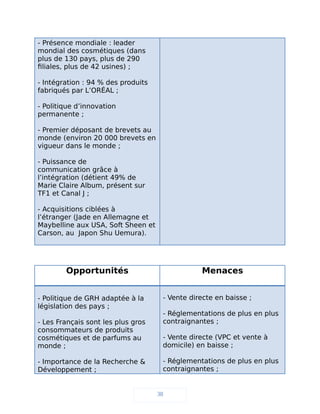

Le document présente une analyse du marché mondial des cosmétiques, incluant son offre, sa distribution, et les différents segments tels que les soins corporels et les produits capillaires. Il met également en lumière la stratégie du groupe L'Oréal, ses principaux concurrents, ainsi que ses recommandations à travers une analyse SWOT. Enfin, une étude est faite sur les politiques de communication et de marketing d'L'Oréal.