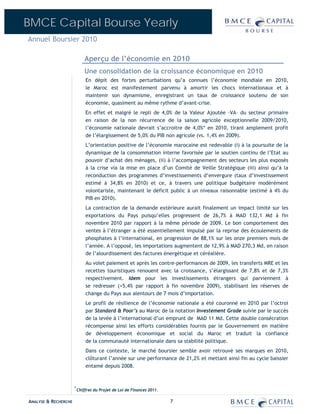

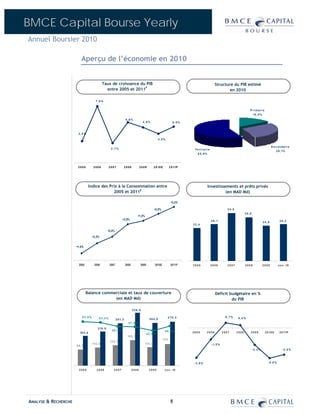

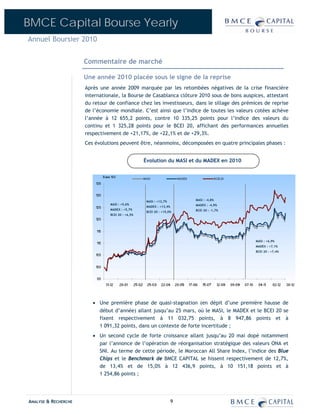

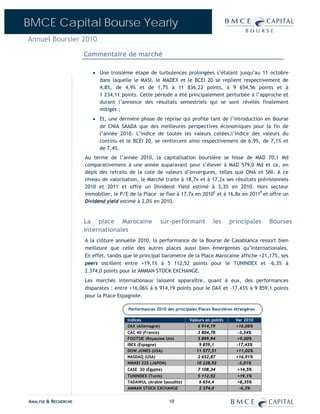

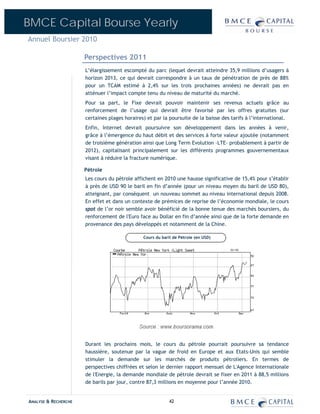

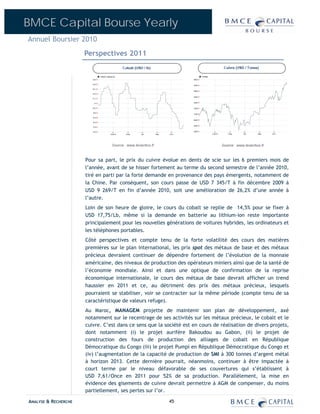

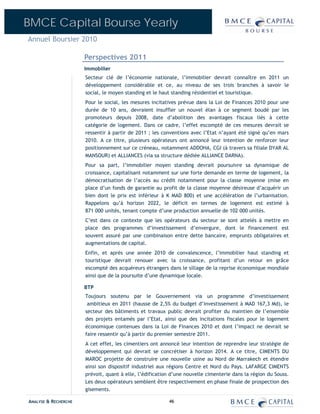

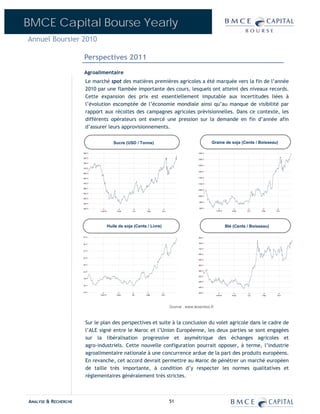

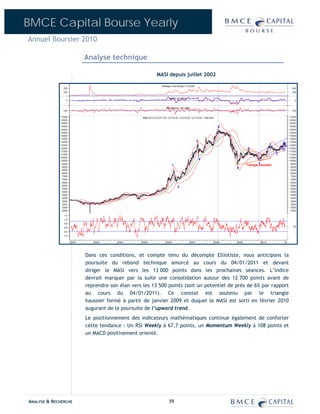

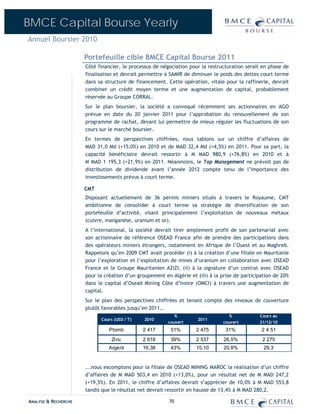

Le document présente l'analyse annuelle de la bourse marocaine pour l'année 2010, mettant en avant une reprise économique remarquable après les perturbations de 2009. Malgré un secteur primaire en repli, le PIB non agricole a crû de 5%, soutenant la performance du marché boursier avec une augmentation de 21,2% de l'indice global. Les perspectives pour 2011 restent optimistes avec une tendance haussière prévue et une dynamique d'investissement continue.