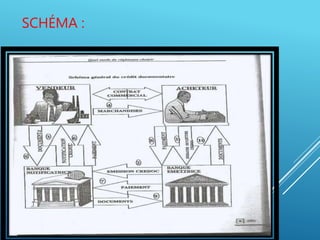

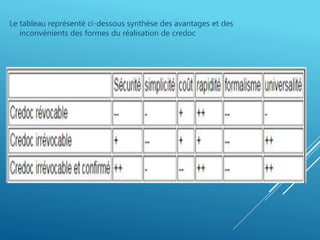

Le crédit documentaire est un engagement conditionnel de paiement émis par une banque pour garantir le règlement d'une transaction internationale entre un acheteur et un vendeur, sous certaines conditions documentaires. Il existe plusieurs types de crédits documentaires, bénéfiques pour la sécurité des transactions, mais également compliqués et coûteux en raison des exigences strictes de documentation et des frais associés. Les principaux intervenants dans ce processus incluent le donneur d'ordre, la banque émettrice, la banque notificatrice et le bénéficiaire.