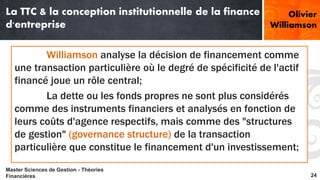

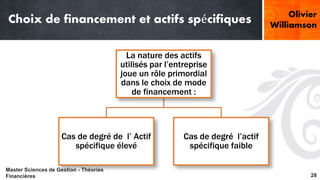

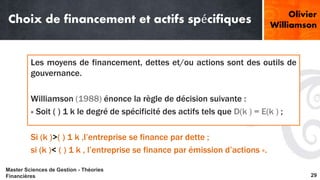

Le document traite des théories de la finance et du financement des actifs, en mettant l'accent sur les coûts de transaction (TCT) et la spécificité des actifs. Il explore comment la nature des actifs influence les décisions de financement des entreprises, et souligne l'importance des transactions dans l'analyse économique moderne. La conclusion évoque l'interconnexion entre les décisions d'investissement et de financement selon le degré de spécificité des actifs.