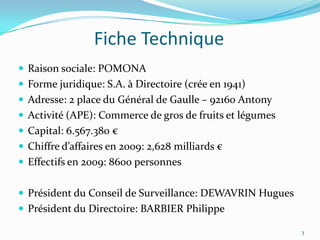

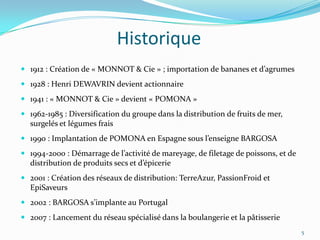

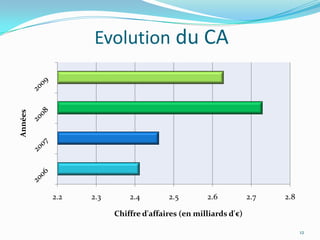

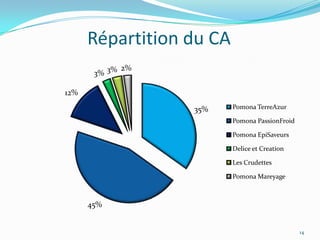

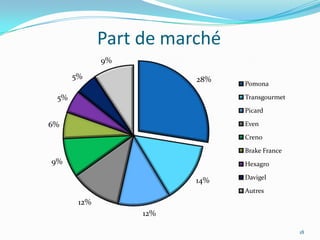

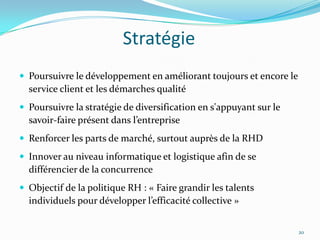

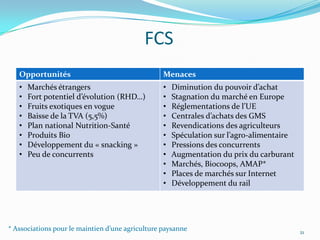

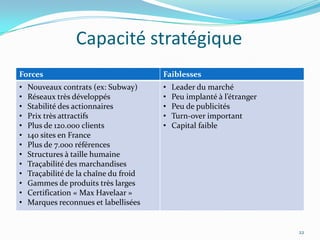

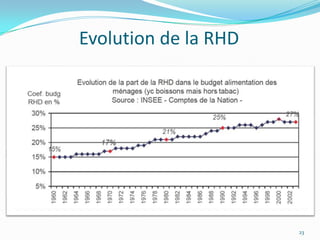

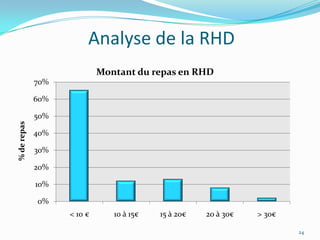

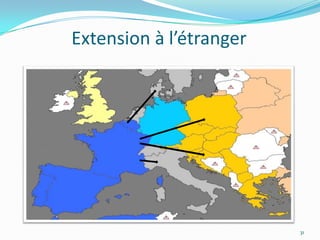

Pomona, fondée en 1941, est un acteur majeur français dans la distribution de produits alimentaires, avec un chiffre d'affaires de 2,628 milliards € en 2009 et 8,600 employés. L'entreprise se concentre sur la restauration hors domicile et les grandes surfaces, tout en cherchant à diversifier ses activités et à renforcer sa présence sur les marchés étrangers. Ses défis incluent l'adaptation aux nouvelles attentes des consommateurs et une concurrence croissante sur le marché.